Empresa: Grupo Europac

Ticker: PAC

Mercado: Mercado Continuo Español

Sede: España

Presidente: José Miguel Isidro

Web: www.europacgroup.com

Sector: Materiales básicos

Industria: Papel y derivados

Precio por acción: 4,5 €

Número de acciones: 93,6 millones

Capitalización bursátil: 420 millones de €

Fecha del análisis: 18/11/2016

1. La compañía

1.1. Historia y actividad

Papeles y Cartones Europa (en adelante Europac o Grupo Europac) fue constituida el 31 de diciembre de 1995. Tres años después, en 1998, comienzó a cotizar en el mercado de valores. El origen de la empresa se remonta a 1890 con el nacimiento en Valladolid de la empresa Nietos de Manuel Lorenzo.

Las principales actividades del Grupo Europac son la fabricación y comercialización de papel y cartón para embalajes, la producción de embalajes de cartón y la generación de energía eléctrica.

1.2. Líneas de negocio

- Papel: producción y comercialización de papel Kraft y reciclado para la fabricación de embalajes y recuperación de papel, producción de energía eléctrica y térmica.

- Cartón: producción y comercialización de planchas y cajas de cartón.

- Otros segmentos no especificados por el grupo.

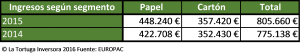

El 56 % de los ingresos proviene del segmento del papel y el 44 % del segmento del cartón.

Nota: En la memoria no se informa del impacto de la producción de energía eléctrica dentro del segmento del papel.

1.3. Distribución geográfica de los ingresos

La empresa está internacionalizada. Portugal es el principal cliente, con el 43 % de los ingresos, seguido de Francia, con el 33 %, y España, con el 23 %. Observamos que fuera de estos 3 países, la empresa no tiene prácticamente presencia, e incluso, se ha reducido drásticamente. El mercado de Europac coincide con la situación de sus fábricas y está perfectamente internacionalizado.

Nota: Según la memoria anual de la empresa, el grado de concentración de clientes no es superior a la media del sector. No se ofrece más información al respecto.

1.4. Accionariado

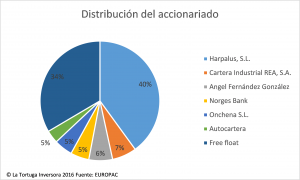

La compañía tiene un total de 93.623.000 acciones.

Harpalus es el principal accionista de Europac con diferencia sobre el resto. En abril de 2016, la empresa lanzó un proceso de fusión por absorción de su principal accionista. Por tanto, los accionistas de Harpalus actualmente son accionistas de Europac de manera directa. Este hecho puede hacer que los socios de la sociedad extinta vendan más fácilmente sus acciones, dado que ahora son accionistas directos. En un comunicado de Europac a la CNMV, se indicó que los socios de la extinguida Harpalus habían aumentado su participación en la sociedad en casi 1 millón de acciones.

El Grupo Europac tiene actualmente un 3,5 % de acciones en autocartera. ¿Qué va a hacer la empresa con todas estas acciones? Pues bien, parece ser que el único objetivo del grupo es negociar con ellas en el mercado de valores. En la memoria no se informa en ningún momento de una posible amortización de las mismas, cosa que me gustaría ver.

En el accionariado, cabe señalar la participación de Norges Bank, que gestiona el fondo soberano de pensiones del país nórdico. También destacamos que más de un tercio de las acciones se encuentran en free float.

1.5. Retribuciones de los administradores

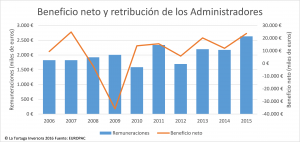

A La Tortuga Inversora no le gusta observar subidas en las retribuciones cuando las cosas van mal. Se puede observar cómo en 2008 y 2009 se producen subidas de sueldo entorno al 5 %, que casualmente coinciden con los dos únicos años del análisis en los cuales Europac no ha ganado beneficios (la empresa asegura que solo ha perdido dinero en 2009; más adelante demostraré que tampoco ganó dinero en 2008).

No obstante, en 2010 decidieron bajarse el sueldo al notar que la empresa no volvía a los resultados de 2007. Aunque este hecho se valore positivamente, no podemos obviar que en 2011 decidieron aumentarse el sueldo un 47 %, una cifra disparatada para mi gusto.

La Tortuga Inversora no aprueba las retribuciones de los administradores, ya que subirse el sueldo en tiempos malos no expresa confianza. En cuanto a la subida de las retribuciones de 2011, se puede aceptar una subida, pero no del 47 %.

2. Análisis

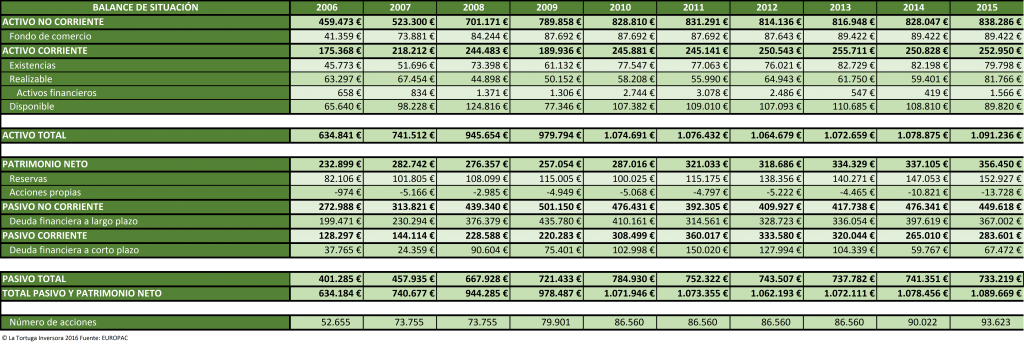

2.1. Balance

El activo total del Grupo asciende a 1.091.236 miles de euros (en adelante M €), de los cuales el 76,8 % son activos no corrientes y el 23,2 % son activos corrientes. El activo ha crecido a una tasa anual compuesta (en adelante TAC) del 6,2 %. Cabe destacar que existe un fondo de comercio de 89.422 M € (8,2 % del activo), con una TAC del 8,9 %. La caja más los activos financieros asciende a 91.386 M € y representan el 8,3 % del activo total.

El patrimonio neto es de 356.450 M € y ha crecido a una TAC del 4,8 %. Las reservas de Europac han ido aumentado a una TAC del 7,2 %, hasta alcanzar los 152.927 M €. Valoro positivamente que la compañía tenga acciones propias por valor de 13.728 M €.

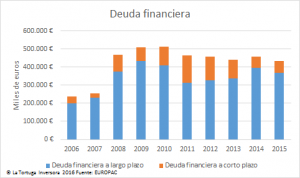

El pasivo total asciende a 733.219 M € y ha crecido a una TAC del 6,9 %. La deuda financiera a largo plazo asciende a 367.002 M € y la deuda financiera a corto plazo a 67.472 M €. Ambas deudas han aumentado a una TAC del 7 % y del 6,7 % respectivamente.

El patrimonio neto representa el 32,7 % de la financiación, seguido por el pasivo no corriente, con el 41,3 %, y el pasivo corriente, con el 26 %.

El número total de acciones ha aumentado a una TAC del 6,6 % hasta alcanzar los 93.623 millones de acciones. No obstante, prefiero las compañías que van reduciendo el número de acciones para aumentar el valor de la compañía a largo plazo.

En general, se puede afirmar que el Grupo Europac está bastante endeudado.

-

- La deuda financiera ha aumentado durante los últimos diez años. Aunque, durante los últimos cinco años se ha estabilizado.

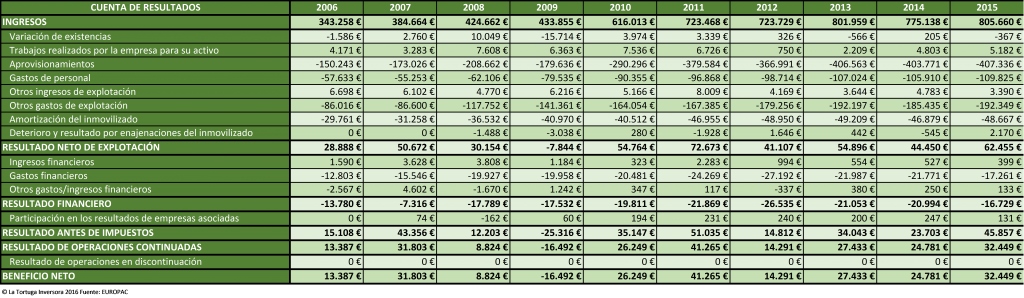

2.2. Cuenta de resultados

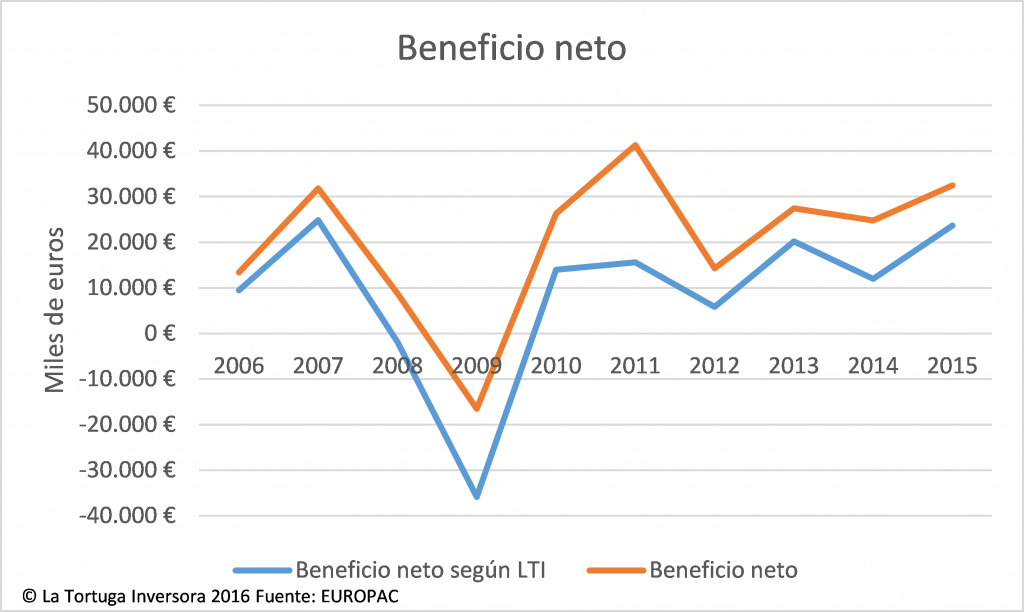

La cuenta de resultados de Europac ha evolucionado favorablemente durante los últimos 10 años. Se puede ver que los ingresos, los resultados de explotación y los beneficios han crecido durante los últimos 10 años. Según el Grupo Europac, los ingresos han crecido a una TAC del 9,9 %, los resultados de explotación ha crecido a una TAC del 8,9 %, y los beneficios han crecido a una TAC del 10,3 %.

No se puede obviar que, durante el 2015, el 13 % del beneficio neto provino de la cuenta de trabajos realizados por la empresa para su activo. De media, esta cuenta aporta el 24 % de los beneficios, un dato que se debe tener en cuenta.

Los gastos financieros también han crecido a una TAC del 3,4 %. En 2015, los gastos financieros redujeron el beneficio de explotación en casi 17 millones de euros. Ese mismo año, los gastos financieros representaron el 27 % del resultado de explotación.

Se puede decir que la cuenta de resultados de Grupo ha ido mejorando durante los últimos años. No obstante se estudiará más a fondo en el apartado de ratios.

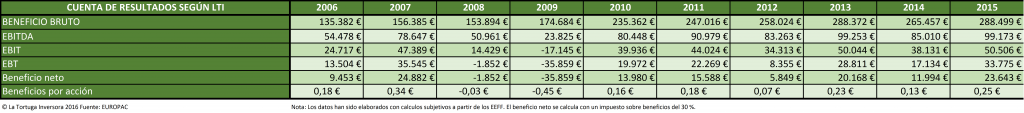

2.2.1. Cuenta de resultados de La Tortuga Inversora

En este apartado se analiza la cuenta de resultados según mis propios criterios. Es muy posible que la información presentada por el Grupo Europac varie considerablemente.

Según Europac, la suma de los beneficios de los últimos 10 años ascendería a 203.990 M €. Yo discrepo de sus cuentas y creo que solamente ha ganado 87.845 M €. La Tortuga Inversora no tiene en cuenta los trabajos realizados por la empresa para su activo, ni las partidas que no estén relacionadas con el negocio natural de la compañía, por eso, las cifras son totalmente distintas.

No me creo que solo obtuviese pérdidas en 2009, como el Grupo Europac asegura. Desde mi punto de vista, la compañía ha entrado dos veces en pérdidas, en 2008 y 2009. Además, el Grupo afirma que el mejor año de beneficios fue en 2011. Yo discrepo totalmente en este punto y creo que el mejor año fue en 2007, antes de que estallara la crisis económica. No obstante, parece que el Grupo Europac ha ido haciendo los deberes y a mi juicio está más cerca que nunca de volver a conseguir los beneficios de 2007.

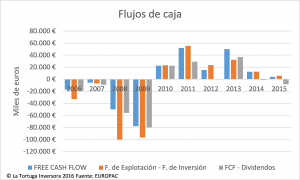

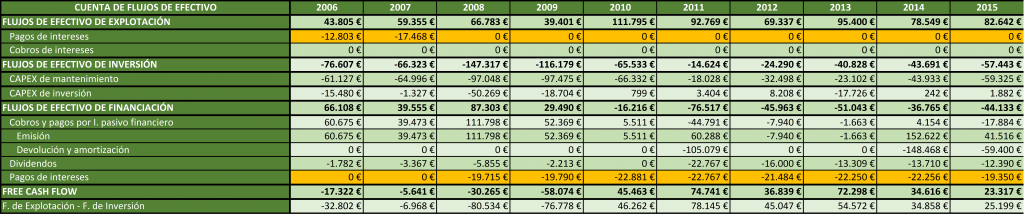

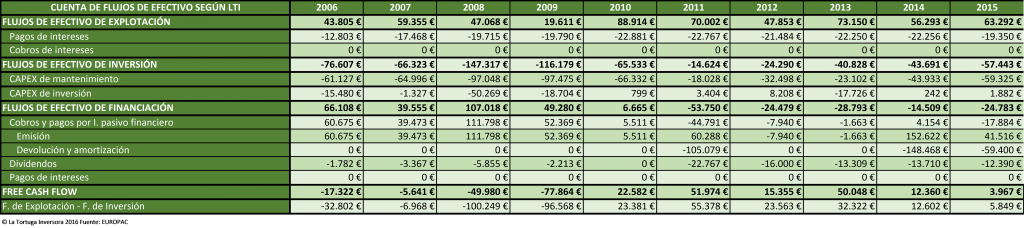

2.3. Flujos de efectivo

Estos son los flujos de efectivo presentados por la compañía. Lo primero que me llama la atención es la partida de pagos de intereses (subrayado en naranja). Se puede ver cómo hasta 2007, el Grupo insertaba esta partida en la partida de flujos de efectivo de explotación. Pero en 2008, la empresa decidió mover esta partida hasta los flujos de efectivo de financiación (una casualidad que coincida con mi opinión sobre los beneficios del Grupo). ¿Esto es legal? Sí. Las empresas pueden decidir incluir la partida de pago de intereses en los flujos de explotación o en los flujos de financiación.

A continuación, vamos a aplicar las medidas que sean oportunas para ver la caja real del Grupo Europac. Para ello vamos a utilizar lo que se conoce como La Doctrina FCC de Quietinvestment.

Esta sí que es la verdadera cuenta de flujos de efectivo de Europac. A La Tortuga Inversora no le gustan los maquillajes por muy legales que sean y ahora podemos ver esta cuenta en todo su esplendor.

La compañía ha empezado a tener FCF a partir de 2010, eso sí, no al nivel que aseguraban ellos. Para mí, durante los últimos 10 años, la compañía ha obtenido una suma de FCF de 5.479 M € (ellos aseguran que son 175.792 M €). Es una cifra que varía mucho pero que cambia totalmente la visión que se tiene de la empresa. Si no se hubiera aplicado la Doctrina FCC, pensaríamos que la compañía es una gran generadora de efectivo, pero al aplicarla, observamos que no existe tal generación de efectivo.

Si se observan los cobros y pagos por instrumentos del pasivo financiero, verán que la compañía solo ha amortizado deuda 4 de los 10 últimos años.

En cuanto a los dividendos, se puede ver que todos los años, a excepción de 2010, se han repartido dividendos. En el último año, el FCF ha sido insuficiente para pagar los 12 millones de euros de dividendos. Entonces, ¿cómo ha obtenido el dinero para abonar los dividendos? Pues utilizando la propia caja de la compañía, es decir, lo que tenía en disponible. Esto es totalmente inapropiado. Es cierto que si tienes mucha caja y no sabes qué hacer con ella, lo más recomendable es repartir dividendos, pero este no es el caso, ya que la empresa tiene mucha deuda y una pobre generación de FCF. Lo que debería hacer la compañía es suspender el dividendo, hasta que por sus propios medios logre efectivo para pagarlo, sin que tenga que utilizar su propia caja o endeudarse para hacerlo.

La Tortuga Inversora no aprueba la caja de Europac. Es cierto que durante el período analizado la caja ha mejorado, pero sigue siendo insuficiente para repartir dividendos (por lo menos durante los últimos 2 años). Y todo esto, sin tener en cuenta la recompra de acciones que ha realizado durante los últimos años. En definitiva, el Grupo Europac suspende en este apartado.

-

- Hasta 2009, los flujos de caja de Europac eran negativos.. Actualmente, el FCF es insuficiente para pagar el dividendo.

-

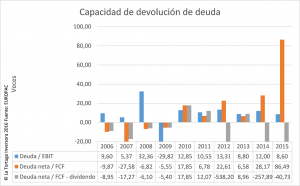

- La capacidad de devolución de la deuda es muy baja. Con el FCF la empresa tardaría más de 86 años en pagar toda su deuda.

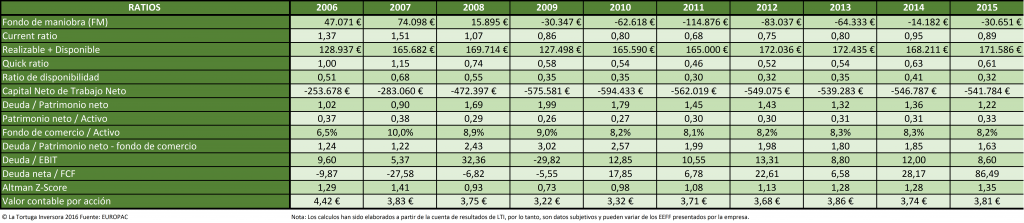

2.4. Ratios

El fondo de maniobra es negativo desde el 2009 y no se ha logrado ninguna mejora al respecto. El realizable más el disponible no cubren el pasivo corriente (Quick ratio). Peor es el ratio de disponibilidad, que solo tiene en cuenta la caja y los activos financieros. Todo esto indica que la empresa puede tener problemas para pagar sus deudas a corto plazo, ya que tiene un fondo de maniobra negativo y un realizable más el disponible insuficiente para pagarlas.

Del mismo modo que existe el riesgo de no poder pagar a corto plazo, también existe la posibilidad de que la compañía no venda todas las existencias. Benjamin Graham desarrolló un método conocido como Capital Neto de Trabajo Neto (en adelante NNWC). Observamos que el Grupo Europac ha tenido siempre un NNWC negativo en todos los años analizados.

El ratio deuda / patrimonio neto es del 1,22, sin descontar el fondo de comercio. Si descontamos el fondo de comercio al patrimonio neto, este ratio se situaría en 1,63, una cifra que empezaría a ser preocupante.

Con su EBIT actual, el Grupo tardaría 8,6 años en devolver toda la deuda. Esto es una cifra elevada. Si hablamos de FCF, la cosa empeora muchísimo, ya que tardaría en devolver toda la deuda más de 86 años (eso sin descontar al FCF el dividendo). En definitiva, la empresa tiene un capacidad muy baja para devolver deuda.

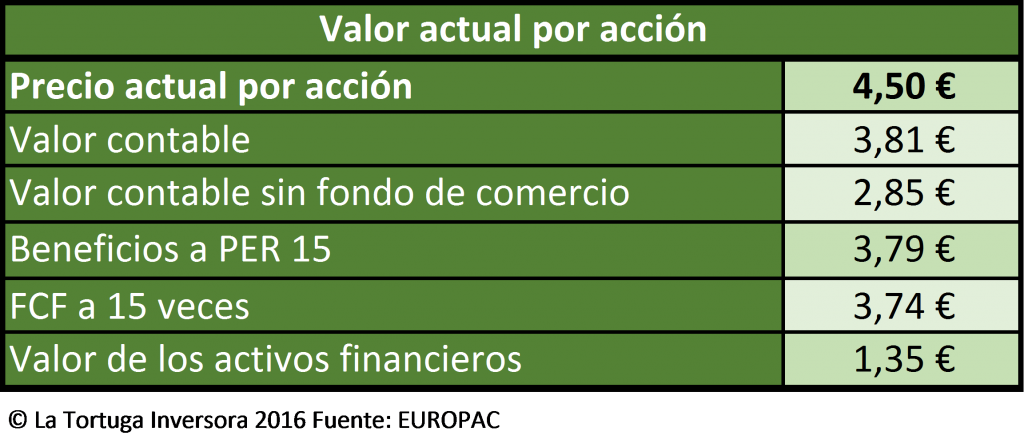

El valor contable por acción ha descendido a una TAC del 1,7 %, hasta situarse en 3.81 € por acción. No obstante, si sumamos las acciones propias que tiene el Grupo al patrimonio neto la cosa mejora y se situaría en 3,95 €.

En conclusión, los ratios analizados son muy preocupantes e indican que la compañía tiene serios problemas con su deuda, tanto en volumen como en capacidad de devolución.

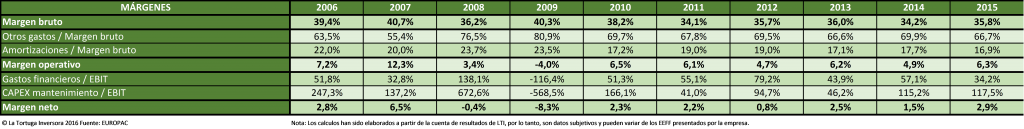

2.5. Márgenes, rentabilidades y dividendos

El margen bruto se sitúa de media en el 37,1 %, el margen operativo en 5,4 %, y el margen neto en 1,3 %. El único margen que ha mejorado durante los últimos 10 años ha sido el margen neto, y lo ha hecho solo a una TAC del 0,7 %.

Los gastos financieros se “meriendan” de media un 42,7 % de los ingresos operativos. Aquí vuelve a quedar claro que la empresa no tiene una gran capacidad de devolución de la deuda.

En definitiva, los márgenes de la compañía son muy pobres.

Todas las rentabilidades de la compañía han mejorado, excepto el cash ROCE.

El ROE es la rentabilidad más elevada de las mostradas en el cuadro. Seguramente, esto se debe a la utilización de la deuda, ya que favorece a empresas con poco patrimonio neto como es el caso.

Para calcular las rentabilidades del ROCE y ROIC, se ha usado el NOPLAT (beneficio operativo descontando los impuestos). El ROCE de la compañía solo es del 4,4 %, muy parecido a la del ROIC. El hecho de que estos dos ratios se parezcan nos indica que la rentabilidad de la compañía es de fiar.

En definitiva, la rentabilidad de esta empresa está entorno al 4,5 %.

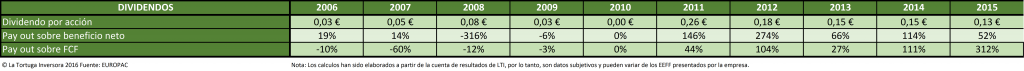

La empresa ha repartido dividendos todos los años, a excepción de 2010. Estos han crecido a una TAC del 16,4 %.

La cantidad de dividendo destinado, ha superado 5 veces al beneficio neto. Esto es una señal inequívoca de que se debe suspender el dividendo. Por si fuera poco, la empresa tuvo suficiente FCF para pagar el dividendos solo dos años, en 2011 y en 2013. En otras palabras, el dinero que se destina a los dividendos no sale de la generación de explotación.

La opinión de La Tortuga Inversora es clara, la empresa debe suspender el dividendo hasta que consiga generar por sí misma los recursos necesarios para pagarlo.

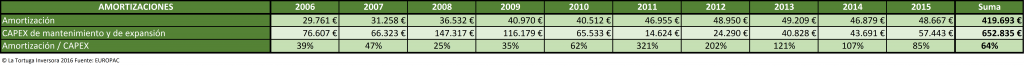

2.6. Amortizaciones

Durante los últimos 10 años, las amortizaciones han crecido a una TAC del 5,6 %, mientras que el CAPEX ha decrecido a una TAC del 3,1 %. Esto indica que las amortizaciones del Grupo Europac van en aumento. La amortización total sobre el CAPEX es del 64 %, es decir, a la empresa le quedan por amortizar 233 millones de euros.

Aunque parece que las amortizaciones van en aumento, creo que Europac lo está haciendo bien en este apartado.

3. Valoración

La valoración de la empresa se ha realizado con un precio de 4,5 € por acción.

Observamos que los múltiplos actuales están por encima de lo que podríamos considerar aceptable pagar por una acción. Para La Tortuga Inversora, el valor actual de la compañía se situaría en torno a los 4 € por acción. Debido a su precio actual, se puede afirmar que la compañía está cara y no ofrece ningún margen de seguridad.

4. Opinión

Desde mi punto de vista, el Grupo Europac ha ido mejorando sus resultados durante los últimos 3 años. A pesar de la apreciable mejora, la empresa tiene ciertos problemas que deben comentarse.

En primer lugar, el volumen de deuda no ha dejado de crecer. Durante los últimos 10 años, solo ha amortizado deuda en 4 ejercicios. La emisión de deuda es superior a la amortización en más de 20 millones de euros.

En segundo lugar, la capacidad de devolución de la deuda es muy pobre. De media, la empresa ha tenido que destinar un 42,7 % de su EBIT a pagar los intereses de la deuda, y en el último año, solo ha tenido que destinar un 34,2 %. Aunque en el último año ha existido esta mejora, la empresa tardaría más de 8 años en pagar su deuda con el EBIT. Con sus FCF el Grupo Europac tardaría la friolera de 86 años en devolver toda la deuda. Si al FCF le restamos el dividendo, la empresa no podría devolver deuda con su caja, ya que sería negativa.

En tercer lugar, la caja de Europac es molesta para la vista. Recordemos que al aplicar la Doctrina FCC, hemos descubierto que la suma de los FCF de los últimos años es de poco más de 5,47 millones de euros. Si a esta cifra se le restan los todos los dividendos, unos 91 millones de euros, observaremos que de FCF nada de nada. Es decir, la empresa no genera caja de ningún tipo.

Mi opinión sobre el Grupo Europac es que NO ES APTO PARA LA INVERSIÓN. Quizás en un futuro, con la evolución favorable del negocio, consiga reducir deuda, aumentar sus FCF y mejorar sus márgenes. Aunque dudo mucho que esto lo logre sin la suspensión del dividendo.

Criterios de calidad de La Tortuga Inversora

Tamaño adecuado

Situación financiera suficientemente sólida

Estabilidad de los beneficios

Historial de dividendos

Beneficio por acción

PER moderado

Valor de libros

Flujos libres de caja

Margen de beneficio

Equipo directivo

Para obtener más información a cerca de los criterios de calidad de La Tortuga Inversora haz clic aquí.

AVISO

La Tortuga Inversora no se hace responsable de las inversiones individuales que puedan hacer los lectores. Cada persona debe decidir libremente si quiere o no invertir en la empresa analizada. El análisis ofrecido es de carácter general, por tanto, no se ajusta a las circunstancias personales de cada lector.

estupendo analisis. estaba tanteando comprarla a 4,20 , pero después de esto, ni a 3

Hola Joaquin.

Europac es una empresa endeudada y con una capacidad de devolución de la deuda prácticamente nula, ya que su FCF después de descontar dividendos es negativo. No entiendo como es posible que la empres siga repartiendo dividendos si no genera caja suficiente para hacerlo.

Un saludo y muchas gracias por leer el artículo 😉

Pingback: Artículos recomendados para inversores 167