Seguramente, al escuchar la palabra Zodiac, lo primero que les venga a la cabeza sea el típico bote inflable. Pues bien, la compañía que vamos a comentar en este artículo fue la creadora de este popular bote. Sin embargo, en sus más de 160 años de historia, Zodiac Aerospace ha evolucionado del agua al aire. Actualmente, la compañía se encarga del diseño, producción y comercialización de equipos y sistemas aeronáuticos.

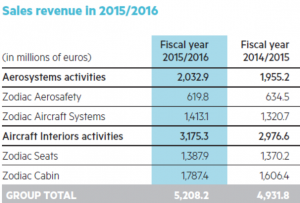

Fuente: Memoria de Zodiac Aerospace (2015/2016)

La compañía tiene dos líneas de negocios:

- “Aerosystems activities”: La compañía diseña equipos y sistemas de alta tecnología para aeronaves.

- “Aircraft interiors activities”: La compañía diseña todos los elementos internos que podemos encontrar en una nave, como los asientos o los electrodomésticos.

El segmento de “Aerosystems activities” representa el 39 % de las ventas, y el segmento de “Aircraft interiors activities” representa el 61 %. Por tanto, el principal negocio de la compañía son la venta de asientos y equipamientos a los fabricantes de aviones.

La evolución de las ventas es positiva, ambos segmentos han incrementado sus ventas respecto al ejercicio anterior. Las ventas totales del Grupo han aumentado un 5,6 % respecto el ejercicio 2014/2015.

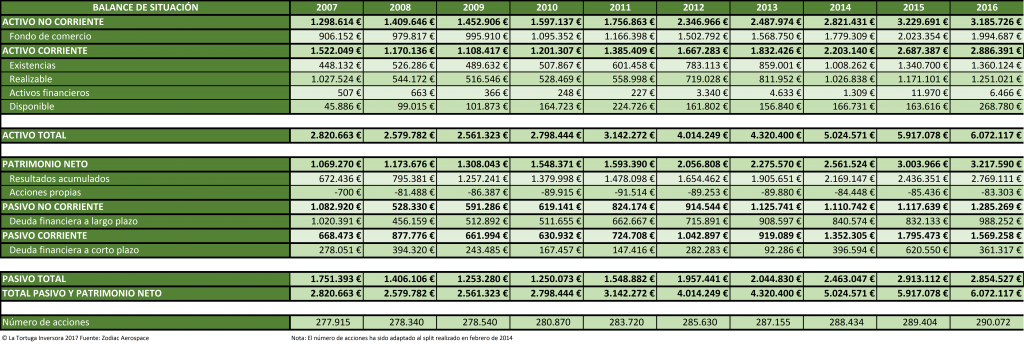

A continuación, analizaremos el balance de la compañía.

El activo de Zodiac asciende a 6.072 millones de euros (en adelante M €), de los cuales el 52,5 % son activos no corrientes y el 47,5 % son activos corrientes. El activo ha crecido a una Tasa Anual Compuesta (en adelante TAC) del 8,9 %.

El fondo de comercio está valorado en 1.994 M € y representa el 32,8 % del activo total. Es cierto que está partida es elevada y debemos ir con prudencia a la hora de analizarla, ya que muchas empresas han crecido a “golpe de talonario”. Aunque, Zodiac ha comprado algunos negocios provocando el aumento del fondo de comercio, lo cierto es que no existe ninguna devolución significativa de esta partida, es decir, no ha sobrepagado ni deteriorado los negocios que ha comprado, indicando que lo comprado es de calidad.

El patrimonio neto es de 3.217 M € y ha crecido a una TAC del 13 %. Las reservas han aumentado a una TAC del 17 %, hasta alcanzar los 2.769 M €. La compañía también tiene 12.919.000 acciones propias, las cuales representan el 4,5 % del total.

El pasivo total asciende a 2.854 M € y ha crecido a una TAC del 5,6 %. La deuda financiera a largo plazo es de 988 M €, la deuda financiera a corto plazo es de 361 M €, y la deuda financiera neta es de 1.074 M €.

El patrimonio neto representa el 53 % de la financiación, seguido del pasivo no corriente, con el 21,2 %, y el pasivo corriente, con el 25,8 %.

En conclusión, la empresa tiene un balance saneado. La deuda financiera neta es de 1.074 M €, y representa 5,54 veces su EBIT. Por tanto, estamos ante una empresa que, durante la última década, ha crecido con una estructura financieramente sólida.

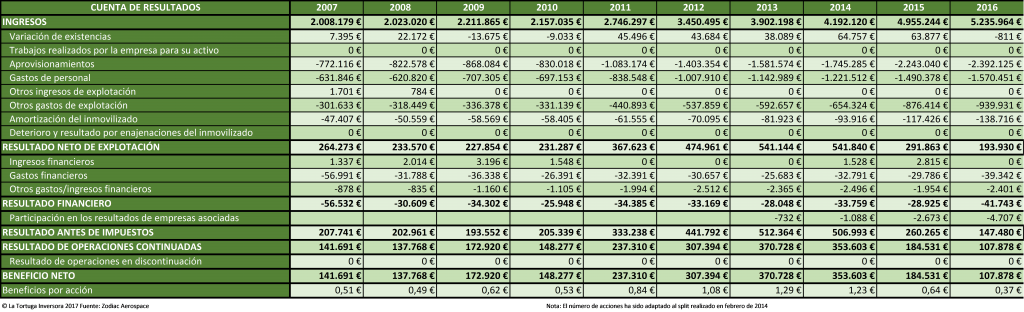

A continuación, analizaremos la cuenta de resultados.

Durante la última década, los ingresos han crecido a una TAC del 11,2 %, indicando que el negocio de la compañía no ha parado de crecer. A pesar del aumento constante de las ventas, el resultado neto de explotación no ha aumentado. ¿Qué es lo que está pasando? Pues bien, Zodiac tiene un problema con su principal línea de negocio, “Aircraft interiors activities”, concretamente el problema está localizado en el negocio de los asientos. Entre 2014 y 2015, la compañía aplicó medidas para solucionar los problemas. Desafortunadamente, los problemas continuaron causando un exceso de costes y reclamaciones por parte de los clientes.

A pesar de la caída del resultado de explotación, los gastos financieros solo han aumentado hasta el 20,3 % del EBIT. Antes de la existencia de problemas, la compañía solo destinaba en torno al 5 % a pagar los intereses de la deuda. Por tanto, aunque la cuenta de resultados no ha evolucionado favorablemente, valoramos positivamente que los gastos financieros en proporción al EBIT no se hayan disparado.

El beneficio neto se ha visto afectado por los problemas comentados en el párrafo anterior. En el último ejercicio, el beneficio por acción solo ha sido de 0,34 €.

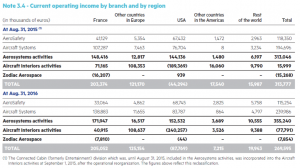

Fuente: Memoria de Zodiac Aerospace (2015/2016)

En conclusión, la cuenta de resultados de Zodiac se ha visto afectada por los problemas de su principal línea de negocio, causando una reducción importante del resultado de explotación y los beneficios.

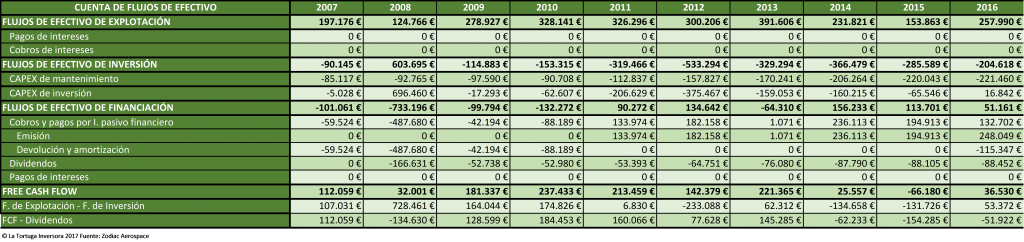

A continuación, comentaremos la cuenta de flujos de efectivo.

La empresa siempre ha generado efectivo procedente de sus actividades de exploración, es decir, el negocio genera dinero. Sin embargo, esta partida se ha visto afectada por los problemas comentados en el apartado anterior. A pesar de esto, la compañía continúa generando efectivo con sus actividades de explotación.

Durante la última década, el FCF ha sido siempre positivo, exceptuando en 2015. No obstante, la suma de los últimos diez años es positiva, demostrando que la compañía tiene la capacidad de generar el efectivo necesario para pagar sus inversiones de mantenimiento sin problemas.

En conclusión, al igual que la cuenta de resultados, la cuenta de flujos de efectivo se ha visto afectada por los problemas de en su principal negocio. Aunque, durante este último ejercicio, la empresa ha sido capaz de generar FCF, no han sido suficiente para pagar los dividendos a los accionistas. Si los problemas de Zodiac no se resuelven en el corto plazo, sería conveniente que los administradores de la compañía eliminaran o redujeran drásticamente el dividendo, ya que actualmente no genera efectivo propio para abonarlo.

Para acabar este pequeño análisis vamos a comentar los aspectos más importantes.

En primer lugar, la estructura financiera de la compañía es sólida. A pesar de la reducción del EBIT, los gastos financieros no se han disparado. Es cierto que son más elevados que en el pasado, pero teniendo en cuenta la situación actual de la compañía, destinar un 20 % del EBIT a pagar los intereses de la deuda no es ningún problema.

En segundo lugar, las ventas no han parado de crecer, además lo han hecho a un ritmo anual del 11,2 %. Sin embargo, desde el 2014, la cuenta de resultados no ha evolucionado positivamente, debido a los problemas con su principal línea de negocio.

En tercer lugar, el principal segmento de la empresa, “Aircraft interiors activities”, se encuentra en problemas. Desde 2014, este segmento ha generado sobrecostes y reclamaciones por parte de los clientes, es decir, no funciona eficientemente. Esta ineficiencia ha causado que esta parte del negocio entre en pérdidas de explotación.

En cuarto lugar, otra empresa francesa, Safran, informó a principios de año su interés en adquirir toda la compañía por unos 10.000 M € (29,5 € la acción). Sin embargo, una parte del accionariado de Safran no ve con buenos ojos la OPA, ya que considera la compra algo excesiva teniendo en cuenta los problemas de Zodiac. En los últimos comunicados, Safran ha indicado que continúa con las negociaciones. Por su parte, Zodiac, ha advertido que no aceptará un precio de OPA reducido.

En resumen, si se produce la OPA a precios actuales, comprar acciones de Zodiac sería una ganga, ya que nos estarían dando un 30 % de rentabilidad a corto plazo. En este caso, estaremos realizando una operación de arbitraje más que una inversión pura. No obstante, a la hora de invertir hay que tener en cuenta más cosas que el precio de la OPA, ya que si no se produce nos provocaría un fuerte dolor de cabeza. Pero, ¿si no se produce la OPA, Zodiac es apta para la inversión? Depende. Si consideremos que las medidas aplicadas por el Grupo resolverán los problemas de su principal línea de negocio, la empresa sería APTA PARA LA INVERSIÓN. En cambio, si consideramos que los problemas no se resolverán rápidamente y son algo estructurales, deberíamos ser más cautos y se situaría en la ZONA GRIS (ni apta ni no apta). En definitiva, si los problemas de Zodiac son temporales, pagar entre 18 € y 20 €, sería una compra aceptable. Si los problemas no son temporales, deberíamos pagar por debajo de ese rango de precios, aunque la compañía sea una gran empresa. Como es lógico, si se produce la OPA por parte de Safran, cualquier precio por debajo de la oferta sería aceptable.

Nota 1: La empresa cierra el ejercicio el mes de agosto.

Nota 2: El artículo ha sido escrito a raíz de la carta de Solventis EOS SICAV (Marzo 2017).

Pingback: Artículos recomendados para inversores 189

Gracias por el análisis. Estas semanas me estoy dando cuenta de la gran cantidad de fabricantes (sobretodo franceses) que hay, a la sombra de los grandes manufactureros y desconocidos para muchos. La acción que analizas presenta bastantes incertidumbres que se suponen reflejadas en el precio. No es un sector que conozca mucho pero por las que he visto hasta ahora la que más me gusta es Figeac Aero, una nueva incorporación de True Value.

Hola Marrec:

Muchas gracias por comentar. Es cierto que Zodiac presenta algunas incertidumbres, pero la compañía lo sabe y se ha puesto las pilas para solucionar los problemas. Actualmente, el precio se mueve más por la OPA que por otra cosa. Respecto a Figeac Aero nunca había oído hablar de ella; ya le echare un vistazo cuando pueda.

Un saludo y gracias por la información 🙂