Empresa: Argan

Ticker: AGX

Mercado: Bolsa de Nueva York

Sede: Estados Unidos

Presidente: Rainer Bosselmann

Web: www.arganinc.com

Sector: Industrias

Industria: Ingeniería y construcción

Precio por acción: 40 $

Número de acciones: 15,55 millones

Capitalización bursátil: 630 millones de $

Fecha del análisis: Febrero de 2018

Perfil de la compañía

Argan es una compañía estadounidense dedicada a ofrecer servicios a empresas de la industria energética. En concreto, servicios de ingeniería, adquisición y construcción (EPC) de plantas de generación eléctrica.

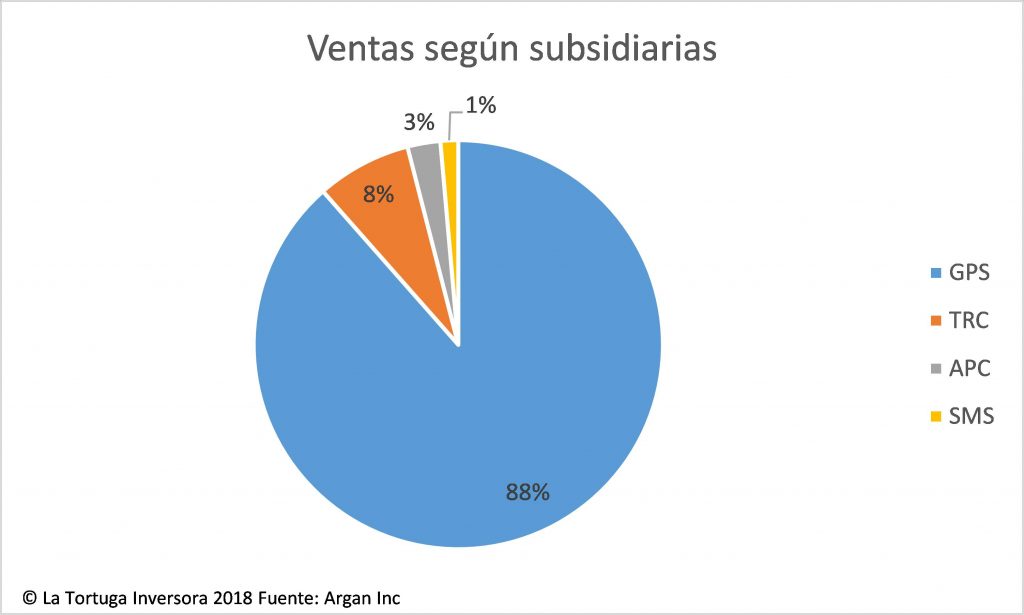

La matriz (Argan) no ofrece de manera directa ningún servicio, los cuales son ofertados por las cuatro empresas subsidiarias que posee:

- Gemma Powers Systems (GPS)

Ofrece servicios EPC a la industria energética, incluido el mercado de energías renovables.

- The Roberts Company (TRC)

Produce, entrega e instala componentes de acero especiales. También ofrece a la industria un catálogo de servicios de mantenimiento, de parada y de emergencia.

- Atlantic Projects Company (APC)

Ofrece servicios de instalación de turbinas, calderas y grandes equipos a la industria energética.

- SMC Infrastructure Solutions (SMS)

Ofrece servicios a la industria de las telecomunicaciones.

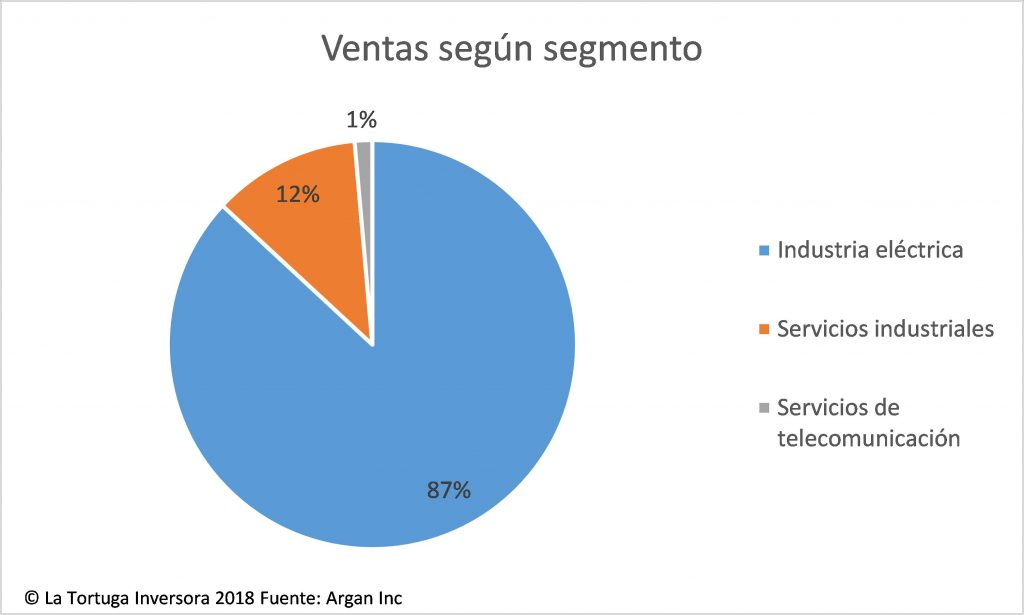

La principal subsidiaria de la empresa es GPS, la cual proporciona un 88,5 % de las ventas. De hecho, GPS, junto con TRC, proporcionan el 97 % de las ventas de Argan. Por tanto, el resto de subsidiarias contribuyen muy poco a los resultados de la compañía. A través de sus subsidiarias opera en tres segmentos de negocio: industria energética, servicios industriales y servicios de telecomunicación. El principal negocio de la empresa es ofrecer servicios EPC para proyectos de plantas eléctricas, ya que proporcionan el 87 % de las ventas globales.

El margen operativo del segmento eléctrico es del 22,8 %, mientras que para el industrial y el de telecomunicaciones es del 13,4 % y 21,6 % respectivamente. Los márgenes netos para los segmentos eléctrico, industrial y de telecomunicaciones son del 19,9 %, 5,5 % y 6,5 % respectivamente. En conjunto, todos los negocios en los que opera Argan generan márgenes adecuados, siendo el más importante el negocio EPC.

La internacionalización de la compañía es un punto débil, ya que solo APC, subsidiaria ubicada en Irlanda, realiza operaciones en internacionales. De hecho, en 2015, con la adquisición de APC se expandieron por primera vez a mercados extranjeros.

Perfil del sector

La principal actividad de la compañía es la construcción de plantas de ciclo combinado para generar electricidad a partir del gas natural. Es cierto que Argan tiene otros segmentos que pueden ofrecer oportunidades futuras. No obstante, la mayor parte de las ventas dependen de proyectos de plantas eléctricas gasistas. A continuación, se detallan las claves de este sector.

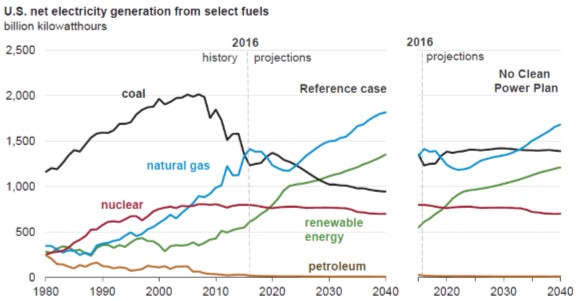

En primer lugar, la producción eléctrica a partir del gas está creciendo. Según las estimaciones de la International Energy Agency (IEA), el gas natural será el segundo combustible más importante del mix mundial por detrás del petróleo. A largo plazo, la generación eléctrica a partir del gas natural y las energías renovables provocará la disminución del uso del carbón.

En segundo lugar, Estados Unidos tiene significativas reservas de gas para su utilización en la producción de electricidad. De hecho, aunque no se limite el uso del carbón con políticas ambientales, el gas será el mayor recurso para producir energía eléctrica. Esto ha sido fruto de la producción de gas de esquisto, la cual ha provocado que el país sea el mayor productor de petróleo y gas del mundo a precios bajos. Es más, las proyecciones aseguran que Estados Unidos será el mayor exportador de GNL a mediados de la próxima década.

Foto de Pekín (China) en agosto de 2015. La foto de la izquierda muestra la ciudad después de dos días de lluvia; la de la derecha muestra la ciudad en pleno día soleado.

En tercer lugar, los países en vías de desarrollo, liderados por China y la India, acapararán el 80 % del crecimiento de la demanda de gas. La utilización del gas en estos países mejorará la calidad ambiental gracias a la reducción de emisiones de CO2 y otros contaminantes. No obstante, la necesidad de importar el gas de terceros países puede provocar que las energías renovables sean más baratas y una alternativa adecuada al gas. A pesar de esto, las centrales de gas deberán existir para garantizar el equilibrio del mix eléctrico. De hecho, China necesitará crear una infraestructura eléctrica similar al actual sistema eléctrico de Estados Unidos para el 2040; la India el equivalente al de la Unión Europea.

En cuarto lugar, la eficiencia en las instalaciones eléctricas está aumentando significativamente. Mientras el consumo de gas crecerá más de un 50 % para 2040, el uso del gas para la generación eléctrica solo aumentará un 33 %, debido a la construcción de centrales eléctricas más eficientes.

En quinto lugar, mientras continúen los bajos precios del petróleo y gas, la generación eléctrica a partir del gas aumentará para substituir el carbón. Sin embargo, si los precios del gas aumentan, las energías renovables serán las mayores beneficiadas para substituir el carbón, aunque más lentamente.

En resumen, los bajos precios del gas natural dificultan que la generación eléctrica a partir del carbón pueda cubrir sus costes. Además, existen nuevas normativas ambientales que obligan a realizar inversiones en las plantas eléctricas de carbón, lo cual no ayuda a mantener la generación energética a partir de este recurso. Por tanto, la situación global del sector para la empresa es buena. No obstante, ante la falta de una internacionalización significativa, la empresa no podrá beneficiarse de las importantes inversiones que se realizarán en países en vías de desarrollo.

Competidores

Existen numerosas empresas que se dedican a la industria de servicios de construcción e ingeniería. A continuación, se muestra una breve descripción de sus principales competidores.

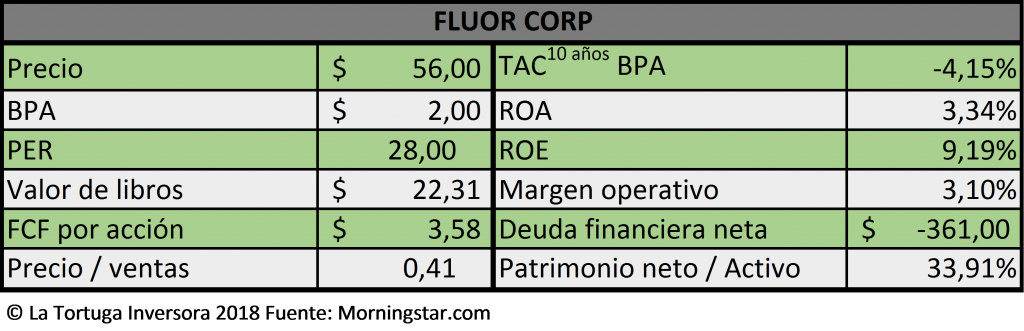

- Fluor Corp.

Fluor es una compañía con presencia global dedicada a ofrecer servicios de ingeniería. Está presente en varios sectores: petróleo y gas, productos químicos y petroquímicos, minería y metales, trasporte, energías, entre otros. En 2017, según Engineering News-Records, se convirtió en el segundo mayor contratista por ventas. En 2016, el principal mercado de la compañía fue Estados Unidos, con el 52 % de las ventas.

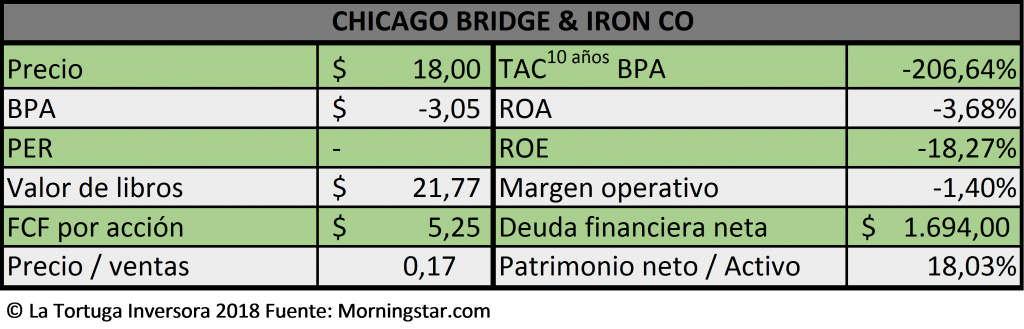

- Chicago Bridge & Iron Co.

Chicago Bridge es una empresa holandesa dedicada a ofrecer servicios de ingeniería a proyectos energéticos. Actualmente, está realizando proyectos en más de 70 países, aunque, en 2016, Estados Unidos representó el 70 % de sus ingresos, seguido de Australia con el 16 %.

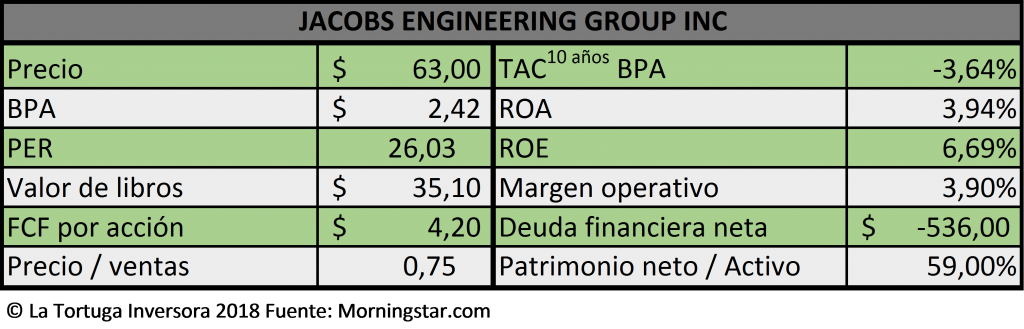

- Jacobs Engineering Group

Jacobs Engineering es una empresa internacionalizada que ofrece servicios de ingeniería y construcción a un gran número de clientes industriales, comerciales y gubernamentales. En 2017, Estados Unidos fue el principal mercado de la empresa con el 58 % de las ventas, seguido por Europa, con el 22,5 %.

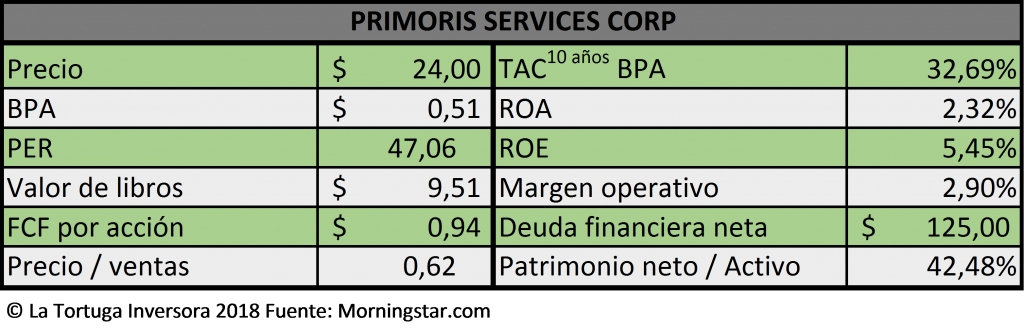

- Primoris Services Corp.

Primoris es una empresa que ofrece diversos servicios de ingeniería y construcción en Estados Unidos. Es una empresa con nula internacionalización, ya que el 99 % de los ingresos proviene del mercado nacional.

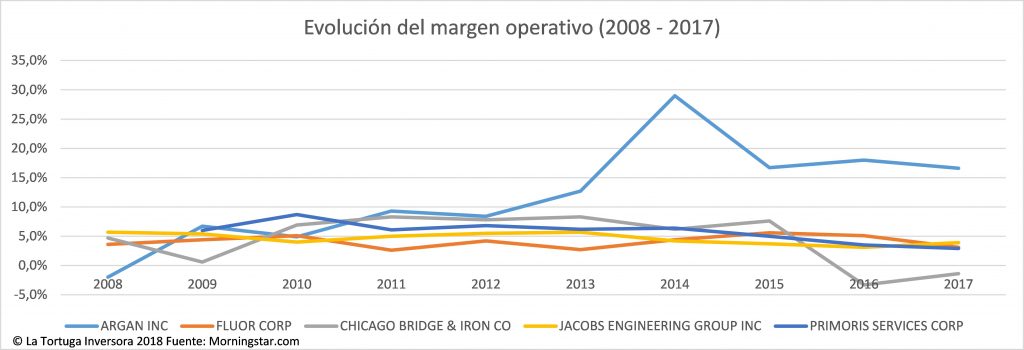

A continuación, se analizará la evolución del margen operativo de Argan y sus principales competidores.

Argan tiene unos márgenes operativos mucho más elevados que sus competidores. De hecho, es la única empresa que consigue márgenes de doble digito en la mayoría de ejercicios. Todos los competidores han experimentado un leve y progresivo deterioro en sus márgenes operativos.

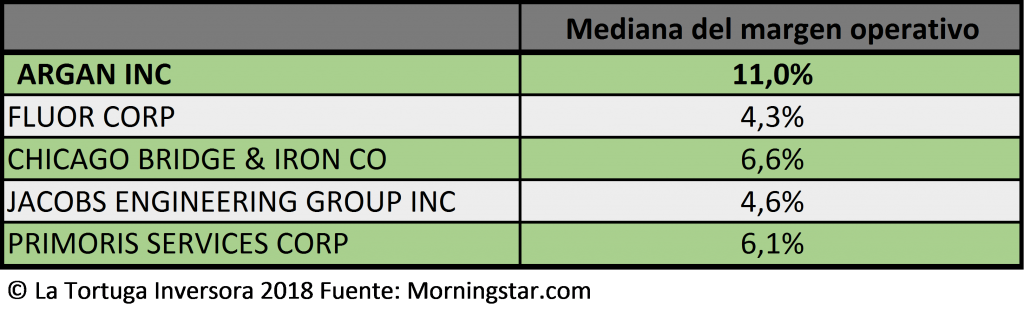

Argan tiene una mediana del margen operativo muy superior al resto de empresas de su sector. Sus competidores tienen una mediana entre el 4 % y el 6 %, mientras que Argan tiene un 11 %.

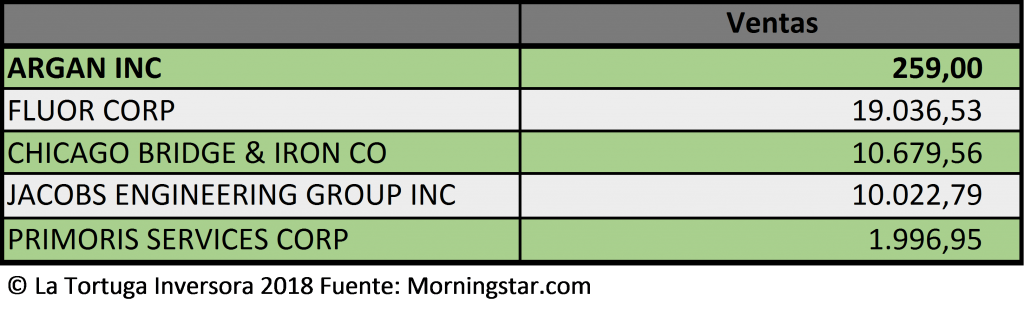

De todas las empresas, Argan es la que menos volumen de ingresos tiene.

En resumen, Argan es una empresa muy pequeña en comparación con sus competidores. A pesar de su reducido tamaño, la empresa consigue unos márgenes operativos muy superiores al resto de competidores. Además, tiene caja neta y cotiza a unos múltiplos más bajos.

Accionariado

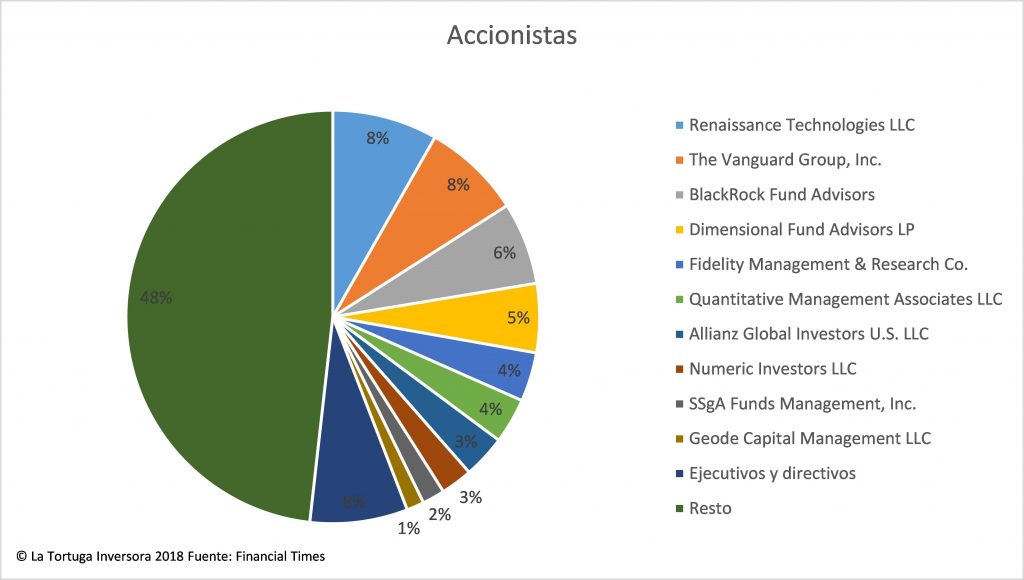

La empresa no tiene un gran accionista de referencia. Los cuatro mayores accionistas poseen en torno al 28 % de las acciones.

William Griffin, cofundador de la subsidiaria GPS, posee en torno al 2 % del capital social. No obstante, parece ser que no apuesta claramente por la compañía, ya que en 2013 tenía el 5,33 % de las acciones. El CEO, Rainer H. Bosselmann, posee en torno al 2,9 % del accionariado. Al contrario que su socio, este no ha sufrido una disolución significativa de sus acciones. Los ejecutivos y directores de Argan en su conjunto tienen el control del 7,64 % de la empresa.

Durante el ejercicio finalizado el 31 de enero de 2017 (fecha de cierre del ejercicio para Argan), se habían emitido 621.750 acciones en opciones para los directivos. El precio medio de compra de estas opciones fue de 25,57 $ por acción. De hecho, el propio CEO de la empresa compró 50.000 acciones por 1.354.500 $ y las vendió por 2.676.348 $. Este dato nos confirma que no confía en la empresa y que prefiere diluir el valor de los accionistas para embolsarse 1,3 millones de dólares. En los últimos 12 meses, los ejecutivos han vendido 51.650 acciones y solo han comprado 4.500.

En resumen, no existe ningún accionista de referencia dentro de la empresa. La dilución por culpa de las opciones puede suponer un grave riesgo para los inversores a largo plazo. Además, la venta de opciones por parte de los ejecutivos no ayuda a establecer una confianza con el equipo gestor.

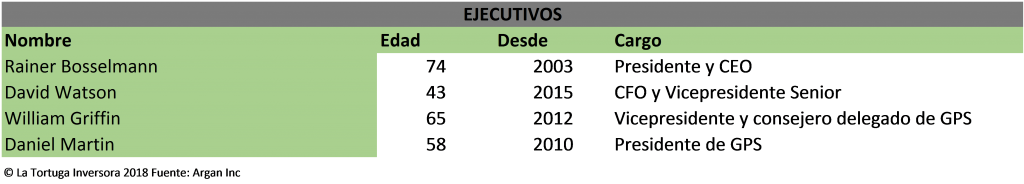

Equipo directivo

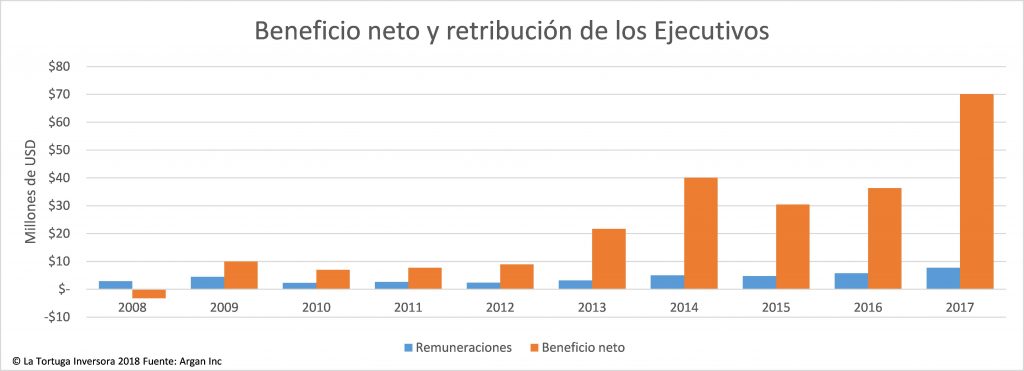

No se observan signos de deslealtad hacia los accionistas en cuanto a las retribuciones de los Ejecutivos. De hecho, los benéficos han crecido proporcionalmente más que los sueldos.

En 2017, el 65 % de las retribuciones eran variables y el 11 % eran opciones sobre acciones. El señor Griffin fue el ejecutivo mejor retribuido, con una suma de 5.035.600 $; el 65 % del conjunto de retribuciones. En 2008, Griffin era uno de los mayores accionistas de la empresa, controlaba el 13,5 % de las acciones; ahora solo posee el 2 %. Esto es fruto de la política de retribución en opciones y que Griffin no tiene una retribución en este aspecto. Por tanto, el que era el mayor accionista de la empresa parece que no confía en el negocio, ya que podría utilizar sus bonus en comprar más acciones.

En resumen, el único problema detectado es el plan de opciones para los Ejecutivos y Directivos de la empresa. Durante la última década, se han emitido más de 4,3 millones de acciones; el número de acciones ha crecido a una Tasa Anual Compuesta (en adelante, TAC) del 3,7 %. Por tanto, existe un riesgo importante de dilución para los accionistas. Además, la nula apuesta del señor Griffin por el negocio no ayuda a confiar al cien por cien en el equipo directivo.

Análisis

Balance

Argan tiene un activo total de unos 642 millones de dólares (en adelante, M $), lo que nos indica que se trata de una empresa pequeña. La parte más significativa del activo es la liquidez, con un total de 483,68 M $. Es decir, el 76 % del activo es dinero repartido entre depósitos bancarios e inversiones a corto plazo (con unos intereses entorno al 1 %).

Tiene un fondo de comercio de 34,9 M $, el cual se ha formado por las adquisiciones de GPS, TRC y APC.

Desde 2011, no se observa la presencia de deuda financiera. Si la empresa decidiese pagar todas las facturas pendientes con la liquidez, le sobrarían 189,5 M $ (12,18 $ por acción). El fondo de maniobra es de 291,48 M $. Por tanto, la empresa tiene suficiente dinero para pagar todas las obligaciones.

La parte negativa del balance es el aumento considerable del número de acciones. En la última década, el número de acciones ha pasado de 11,12 millones a 15,55 millones. La política de retribución en opciones (comentada en secciones anteriores) ha diluido significativamente el valor.

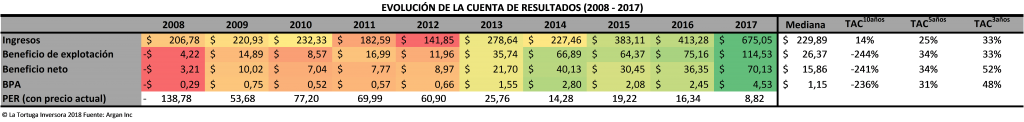

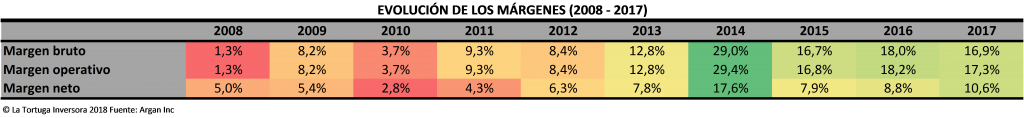

Cuenta de resultados

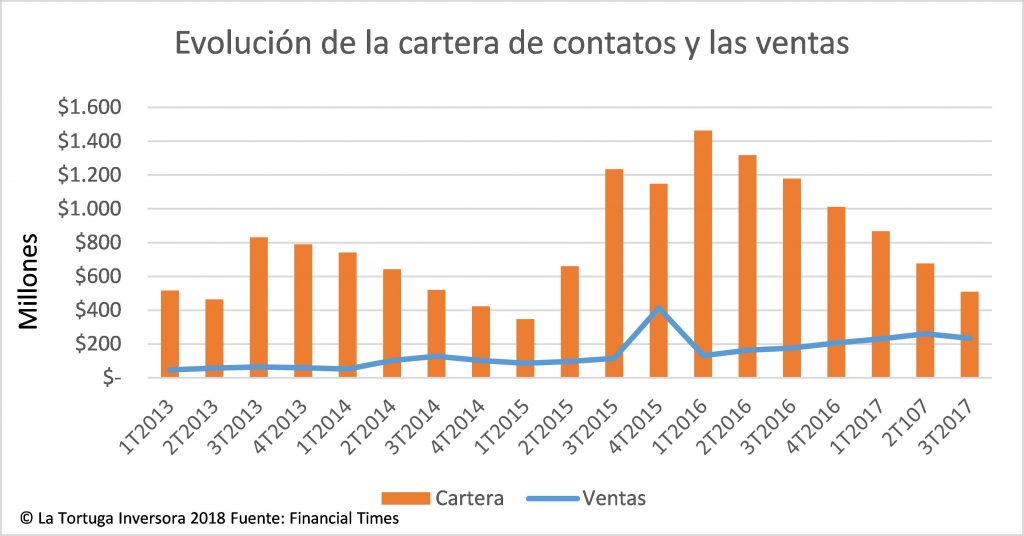

Durante la última década, la cuenta de resultados de Argan ha evolucionado favorablemente. En 2014, se produce un aumento importante de la cartera de contratos, provocando una mejora significativa de los resultados.

El 2008 fue el único ejercicio con un beneficio de explotación negativo, debido al deterioro por la venta de una de sus filiales, Vitarich Laboratories (VLI), adquirida en agosto de 2004. Esta empresa se dedicaba a la venta de productos nutracéuticos y suplementos dietéticos. Como consecuencia de la venta de VLI, la empresa sufrió un deterioro de 6,8 M $. Si no se tiene en cuenta este hecho puntual, la empresa siempre ha generado beneficios positivos para sus accionistas. La venta de VLI fue acertada, ya que el negocio generaba pérdidas y no se cumplieron las previsiones planteadas.

La empresa no tiene gastos financieros, ya que no tiene deudas con ninguna entidad financiera.

Durante los últimos diez años, la mediana del beneficio por acción ha sido de 1,15 $. No obstante, a partir de 2014 se produce un aumento significativo de la cartera de contratos, haciendo aumentar el beneficio por acción por encima de 2 $. De hecho, la mediana del beneficio por acción de los últimos cinco años es de 2,45 $.

En 2017, la empresa logró un beneficio por acción de 4,53 $. El problema es que la cartera de pedidos del tercer trimestre de 2018 se encuentra en torno a los 500 M $, un nivel inferior en comparación a los 1.000 M $ de 2017. De hecho, los cinco principales proyectos vencen en 2018. Por tanto, si la empresa no logra nuevos contratos los ingresos se reducirán significativamente. Este puede ser el principal hecho del descenso de un 40 % de la cotización.

Flujos de efectivo

Argan no necesita inyecciones intensivas en capital para hacer sus negocios. De hecho, en lo últimos diez ejercicios, la empresa ha destinado de media 2,1 M $ en CAPEX de mantenimiento, mientras ha generado un total de 565,45 M $ de efectivo con sus actividades de explotación.

Como la empresa no tiene deuda ni realiza adquisiciones importantes, la caja puede ser invertida en activos financieros a corto plazo y repartirla entre sus accionistas. En 2017, la empresa repartió 15,26 millones en dividendos, es decir, un dólar por acción.

Durante la última década, la suma de los FCF se sitúa en 544,52 M $, indicando que la empresa tiene una excelente generación de caja. Si se tiene en cuenta el pago de dividendos, el FCF resultante sería de 482,92 M $.

Riesgos

- Actualmente, solo dispone de una cartera de contratos de 509 M $ repartidos entre siete contratos. Todos los contratos finalizaran durante el 2018, a excepción de dos contratos en Reino Unido. Como curiosidad, uno de estos dos contratos fue firmado con las española Técnicas Reunidas para la construcción de una caldera de biomasa en Teesside. Por tanto, existe un riesgo importante por la falta de carga de trabajo.

- En 2017, el 31 % de los ingresos provinieron del resultado conjunto con Moxie para la construcción de unas centrales eléctricas. Actualmente, el 28 % de la cartera está relacionado con esos contratos. De hecho, en 2014, la vinculación con Moxie provocó el aumento de la cartera y los resultados.

- En Julio de 2016, se suspendió el mayor proyecto de APC debido a la salida del Reino Unido de la Unión Europea. Por tanto, esta subsidiaria depende principalmente del futuro económico del Reino Unido, nublado por las posibles consecuencias del “Brexit”.

- Según la IEA, las centrales de carbón están desapareciendo en substitución de otras fuentes energéticas. El gas, gracias a los bajos precios, ha sido uno de los grandes beneficiarios. Las proyecciones indican que el gas natural será la principal fuente de energía de Estados Unidos, incluso sin políticas que limiten el uso del carbón.

- Los recortes en la explotación, extracción y producción de petróleo y gas pueden provocar un aumento significativo de los precios. Esto provocaría una ralentización en la construcción de centrales eléctricas de gas.

- Las futuras subidas de los tipos de interés pueden hacer inviables algunas plantas de empresas pequeñas.

- El fracking ha revolucionado la industria del gas y el petróleo. El proceso de extracción del gas de esquisto no está libre de controversias, es decir, en un futuro podría regularse, limitarse o prohibirse. Este hecho provocaría la inviabilidad de muchas centrales de gas.

Valoración

Determinar el valor de Argan no es nada sencillo, ya que se trata de una empresa cíclica y depende del número de contratos que logre licitar. Actualmente, la cartera de contratos no es muy elevada, por eso, en los últimos meses ha visto como su cotización descendía significativamente.

La evolución de la cuenta de resultados ha sido excepcional, aumentado a una TAC del 14 %. La mayor subida se produjo en 2013, cuando comenzaron los acuerdos con Moxie. Como explica el CEO en su carta anual, GPS se ha ganado una gran reputación en la industria de EPC gracias al éxito de los dos mayores proyectos de la historia de la compañía. Es decir, los grandes resultados del último año se deben a dos proyectos importantes junto con una buena cartera de pedidos.

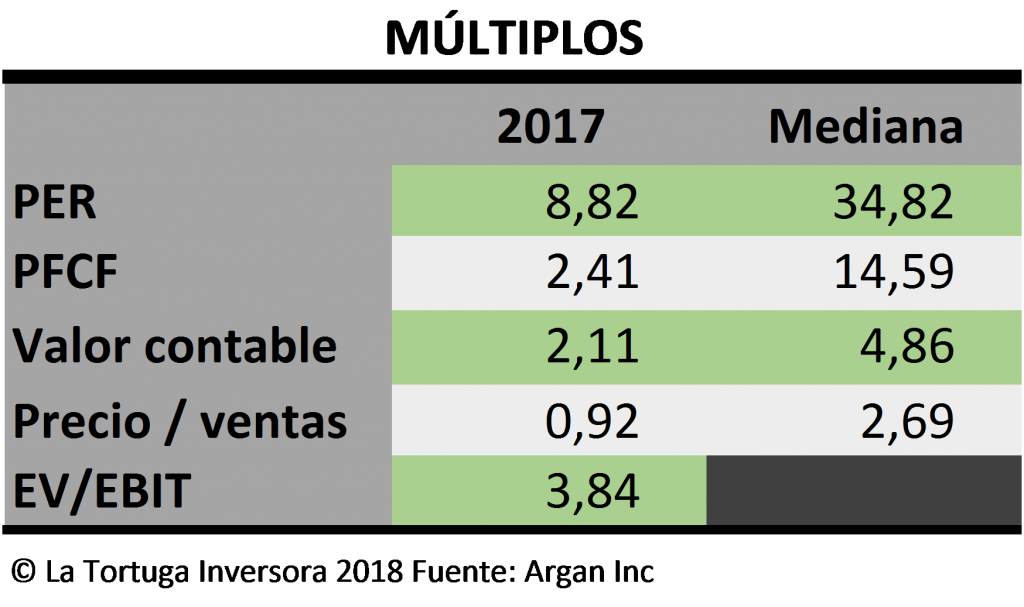

Actualmente, la empresa cotiza en torno a los 40 $ y a un PER en torno a 9 veces. No obstante, hay que tener en cuenta que estos últimos resultados son gracias a una abultada cartera de pedidos. Por tanto, si no se logran nuevos contratos, los beneficios se reducirán significativamente, haciendo aumentar el PER. A primera vista, un PER de 9 veces parece muy atractivo, pero en un sector cíclico como este nos puede jugar una mala pasada.

Al igual que la cuenta de resultados, la cuenta de flujos de efectivo ha evolucionado positivamente. Los años en que aparecen FCF negativos son fruto de los excesos de costes, que deben ser afrontados en un principio por la empresa.

Al igual que sucede con el PER, el PFCF es muy bajo, de solo 2,41 veces.

Los márgenes, al igual que el resto de cuentas, han evolucionado positivamente. Comparados con el resto de competidores, Argan tiene unos márgenes más elevados. Los competidores de Argan son empresas más grandes, que aceptan más proyectos, algunos con bajos márgenes de beneficio. Argan se encarga de escoger los proyectos que le proporcionen una mayor seguridad y rentabilidad.

Los buenos resultados son fruto de la relación con Moxie que empezó entorno al 2013. De hecho, se puede ver un antes y un después en los márgenes.

Los múltiplos actuales muestran que existe una infravaloración respecto al último resultado. Sin embargo, al aplicar la mediana a los múltiplos se observa que la empresa no está tan barata.

En resumen, calcular el valor intrínseco de esta empresa no resultada nada sencillo, ya que no se trata de un negocio predecible. Si no consigue replicar los resultados conseguidos en el último lustro, la empresa podría tener un valor en torno a 25 $ – 30 $ por acción. Si la empresa lograse replicar esos ejercicios, el valor sería superior. De momento, parece que el mercado cree que no lo logrará, por eso la ha penalizado en bolsa.

En mi opinión, Argan es una empresa APTA PARA LA INVERSIÓN, que debe ser incluida en el radar del inversor. Sin embargo, los precios actuales no ayudan a realizar una compra. No obstante, es posible que con la reducción de la cartera de pedidos descienda aún más la cotización. El inversor que quiera invertir en esta empresa debe hacerlo con prudencia.

Tesis de inversión

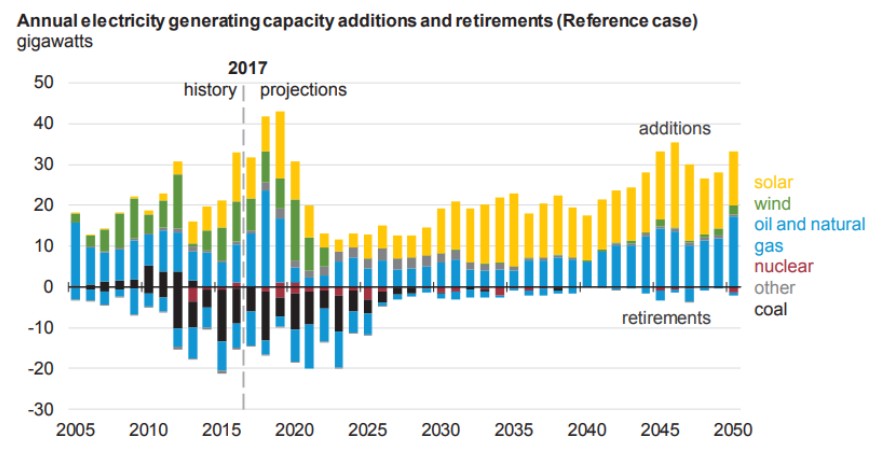

En las próximas décadas, la generación eléctrica a partir del gas será la más importante en Estados Unidos. Gracias a los bajos precios del combustible, la generación eléctrica a partir de esta fuente se ha vuelto mucho más económica que la utilización del carbón. Para lograr la correcta substitución del carbón se requiere la construcción de nuevas plantas eléctricas.

Además de ser barato, el gas natural es mucho menos contaminante que el carbón. Es cierto que las renovables perjudican menos al medioambiente, pero el problema de estas es que no se pueden “encender o apagar” a la voluntad de la demanda energética y, por tanto, se necesita una infraestructura auxiliar. Las plantas energéticas que utilizan el gas son la combinación perfecta para garantizar la demanda.

En Estados Unidos, las plantas energéticas de carbón tienen una media de 39 años, al igual que las plantas nucleares. Poco a poco este tipo de instalaciones se cerraran y se tendrán que sustituir por otras. El gas, junto con las energías renovables, se verá más beneficiado del cierre de estas centrales.

Además de las buenas perspectivas del negocio, se trata de una empresa saneada financieramente. Las empresas que se dedican a este sector deben tener una deuda pequeña, ya que se trata de una industria cíclica.

«Compramos Técnicas Reunidas cuando pierde contratos y la vendemos cuando los gana»

Francisco García Paramés

Argan se dedica al mismo negocio que Técnicas Reunidas, aunque de una forma mucho más modesta. ¿Por qué no aplicar la estrategia de Paramés con Argan?

En conclusión, Argan es una pequeña empresa con un buen historial. Las perspectivas futuras parecen ser que van a favorecer al negocio de la compañía, la construcción de plantas energéticas de gas. Además de este tipo de construcciones, también se dedica a otros negocios, como las energías renovables y la prestación de servicios industriales. De momento, la cartera de pedidos no refleja las perspectivas futuras y si esto no varía puede suponer un grave problema para la empresa.

Criterios de calidad de La Tortuga Inversora

Tamaño adecuado

Situación financiera suficientemente solida

Estabilidad de los beneficios

Historial de dividendos

Beneficio por acción

PER moderado

Valor de libros

Flujos libres de caja

Margen de beneficio

Equipo directivo

Para obtener más información a cerca de los criterios de calidad de La Tortuga Inversora haz clic aquí.

Muchas gracias por compartir tu trabajo.

A ti por leer 😉

Qué excelente trabajo! Se nota el esfuerzo y dedicación! Gracias por compartirlo!

Muchas gracias Pedro 🙂