- Empresa: The Mosaic Company

- Ticker: MOS

- Mercado: New York Stock Exchange

- Sede: Estados Unidos

- Presidente: James C. O'Rourke

- Web: www.mosaicco.com

- Sector: Materiales básicos

- Industria: Insumos agrícolas

- Precio por acción: 27,26 $

- Número de acciones: 360 millones

- Capitalización bursátil: 9.600 millones de $

- Fecha del análisis: 27/03/2016

- Riesgo de inversión: Reducido

1. La empresa

The Mosaic Company es una de las principales distribuidoras y productoras de concentrado de fosfato y potasa del mundo. La compañía emplea aproximadamente a 9.000 personas en seis países, participando en todos los aspectos del desarrollo de la fertilización de los cultivos.

La compañía es relativamente joven, ya que fue fundada en 2004 con la fusión de IMC Global y una división de fertilizantes de Cargill. La primera empresa fue fundada en 1909 y se dedicaba al negocio de la minería de fosfato. La segunda, puso en marcha el negocio de fertilizantes en la década de 1960.

La compañía posee cerca de 800 km2 de minas de roca fosfática en Florida. Además tiene cuatro minas de potasio en América del Norte, situadas en la provincia canadiense de Saskatchewan. Las materias primas de las minas son procesadas en nutrientes para cultivos, que, más tarde, son enviados a través de ferrocarriles y barcos a los principales centros agrícolas del mundo.

1.2. Líneas de negocio

Producción y comercialización de fosfatos: produce y comercializa nutrientes a base de fosfatos para fertilizar cultivos y alimentar animales.

Producción y comercialización de potasa: produce y vende potasa principalmente como fertilizante, aunque también es utilizado para la alimentación animal.

El segmento de fosfatos representó, en 2014, el 68,5 % de las ventas, y el segmento de potasa, el 31,5 %.

La empresa está fuertemente internacionalizada. En 2014, el 68 % de las ventas se produjeron fuera de Estados Unidos, principalmente en Brasil, Canadá y la India.

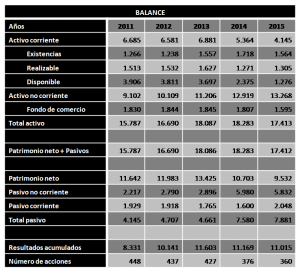

2. Balance

Mosaic Company tiene un activo total de 17.413 M $, cuyo 76 % corresponden a activos no corrientes y el 24 % a activos corrientes. El fondo de comercio solo representa el 9 % de los activos y se ha ido reduciendo con el paso de los años. La partida del fondo de comercio debe analizarse siempre cautelosamente, ya que hay muchas empresas que han hinchado sus activos adquiriendo más empresas. En este caso la partida no es muy grande.

El patrimonio neto asciende a 9.532 M $, y representa el 55 % del pasivo más el patrimonio neto. Por tanto, la empresa está sobrecapitalizada y está infrautilizando sus recursos. Si bien la empresa ha ido reduciendo con el paso de los años esta sobrecapitalización, desde 2014 ha comenzado a endeudarse.

El pasivo total asciende a 7.881 M $, cuyo 33 % son pasivos no corrientes y tan solo el 12 % son pasivos corrientes. Si observamos la evolución, la empresa ha aumentado su pasivo no corriente a una Tasa Anual Compuesta (TAC) del 21,3 %. Esto en principio puede parecer algo negativo, pero como hemos dicho anteriormente, la empresa está sobrecapitalizada y le conviene endeudarse un poco para no tener tantos recursos ociosos.

El número de acciones se ha reducido de 448 millones de acciones en 2011 a 360 millones de acciones en 2015.

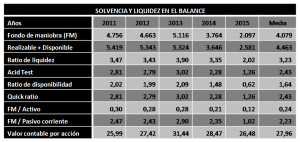

2.1. Liquidez

La empresa presenta unos ratios de liquidez muy buenos. El fondo de maniobra ha sido siempre positivo, aunque se ha reducido bastante desde el 2011. Esto puede parecer algo negativo, pero lo cierto es que el último fondo de maniobra presentado es el más correcto de todos. Entre 2011 y 2013, la empresa estaba infrautilizando sus activos corrientes; tenía un exceso de existencias, realizables y disponibles.

El realizable más el disponible es superior al pasivo corriente en 533 M €, lo que significa que la empresa podría hacer frente a todas sus deudas a corto plazo sin ningún problema.

Analizando todos los ratios de liquidez y solvencia, podemos decir que The Mosaic Company es una empresa solvente y no tiene ningún riesgo de quiebra a corto plazo. Además, hay que destacar que la empresa tiene recursos ociosos, en otras palabras, tiene más dinero del que necesita usar.

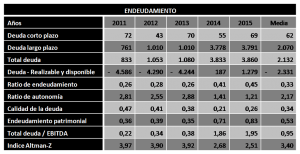

2.2. Endeudamiento

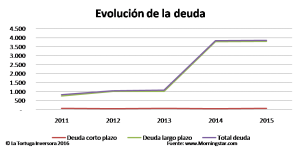

La compañía tiene una deuda total de 3.860 M $, lo que nos indica un ratio de endeudamiento del 0,45. Se encuentra en un nivel muy estable, aunque se ha disparado desde el 2014. Entre 2011 y 2013, la empresa tenía un ratio de endeudamiento muy bajo, debido a que existía un exceso de fondos propios. Desde 2014, la empresa ha comenzado a endeudarse y esto ha sido positivo para no tener exceso de recursos.

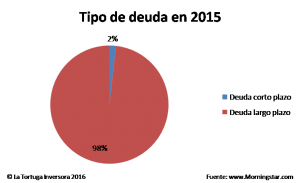

La empresa tiene una deuda sostenible y prácticamente no tiene deuda a corto plazo, es decir, tiene una deuda de mucha calidad. La deuda no llega ni a representar dos veces el EBITDA.

El índice Altman-Z se encuentra en un buen nivel, aunque ha ido descendiendo de 4 a un 2,5 desde 2011. A pesar del descenso, la empresa presenta unos buenos ratios de endeudamiento y es prácticamente imposible que quiebre.

-

- La deuda comenzó a aumentar en 2014, principalmente debido a deudas a largo plazo. En 2014, la mayor parte de la deuda tenía un vencimiento superior a los 5 años.

-

- Tan solo el 2 % de la deuda de la compañía es a corto plazo, es decir, la deuda de la compañía es de gran calidad.

3. Cuenta de resultados

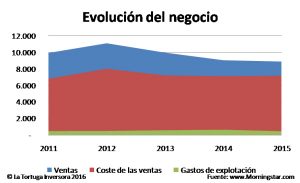

La evolución de las ventas ha sido bastante estable desde el 2011, aunque se ha reducido a una TAC del 2,2 %. Las ventas se han reducido tanto en fosfatos como en potasa. Los costes no han aumentado significativamente.

El beneficio neto de la compañía ha sufrido bastante, se ha reducido a una TAC del 16,8 %. La perdida de beneficio se debe principalmente a la reducción de las ventas que ha experimentado desde 2014. Cabe destacar que la reducción de beneficios se ha estabilizado durante los dos últimos años.

La cuenta de resultados no ha evolucionado favorablemente durante los últimos años, pero parece ser que desde 2014 se ha estabilizado. El problema de la reducción de las ventas no viene dado por la bajada de la demanda, sino por el aumento de la oferta, que produce una reducción de los precios.

Las ventas se han reducido, pero los costes son muy estables en esta empresa. Si se produce un aumento de las ventas, el aumento de beneficios será considerable.

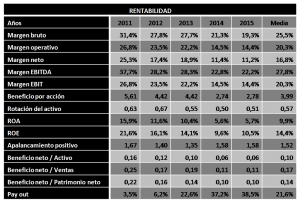

3.2. Rentabilidad

Durante los últimos 5 años, los márgenes de la compañía han ido disminuyendo, sobre todo desde 2014. Actualmente, parece que los márgenes se han estabilizado. Los márgenes se han debilitado debido a la ampliación de la oferta de fertilizantes, y esto afecta a la compañía. Aun así, Mosaic es una gran empresa y podrá aguantar mucho mejor el aumento de la oferta que otras compañías.

El ROA y el ROE se han reducido desde 2011 a una TAC del 18,5 % y del 13,5 % respectivamente. La tendencia es negativa pero este último año ha logrado mejorar estas rentabilidades, sobre todo el ROE.

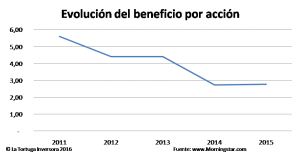

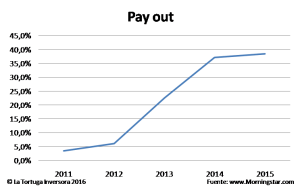

El beneficio por acción se ha ido reduciendo a una TAC del 13,1%, si bien hay que destacar que la compañía lo ha mejorado este último año. El beneficio destinado a dividendo (pay-out) ha aumentado debido a la reducción de los beneficios y al intento por mantener el dividendo. Aunque ha aumentado bastante, no supone ningún problema para la compañía, ya que dispone de más recursos de los necesarios para continuar con su actividad.

En resumen, la rentabilidad del negocio ha empeorado debido al aumento de la oferta de fertilizantes. A pesar de la reducción de los beneficios parece que durante este año la caída se ha estabilizado y algunos indicadores de rentabilidad han mejorado.

-

- El beneficio por acción se ha reducido desde 2011, no obstante, desde el 2014 la caída parece que se ha estabilizado.

-

- El pay-out ha experimentado un gran aumento debido a la política de la empresa de continuar con el mismo dividendo a pesar de la caída de los beneficios. Puede parecer un dato negativo, pero la empresa dispone de suficientes recursos para hacer esto sin ningún tipo de problema.

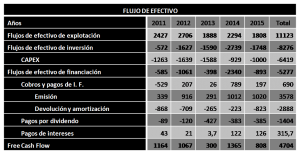

4. Flujos de efectivo

El flujo de efectivo de la compañía es muy bueno y, a pesar de la bajada de beneficios, no se ha visto muy afectado. La empresa siempre ha generado flujos de explotación, es decir, el negocio es rentable y da dinero. Con el efectivo de explotación se pueden pagar sin ningún problema sus inversiones de CAPEX.

Si observamos los flujos de financiación, veremos que en 2014 aumentan; esto se debe principalmente a que la empresa ha empezado a pagar su deuda. Hay que destacar que la emisión de deuda supera a la devolución de la misma, en otras palabras, la empresa se está endeudando. Esto puede parecer algo negativo a primera vista, pero, como hemos visto en el balance, la empresa tiene muchos recursos propios y podría endeudarse mucho más sin ningún problema.

La conclusión es clara, la empresa genera efectivo para pagar sus deudas, hacer inversiones y repartir dividendos.

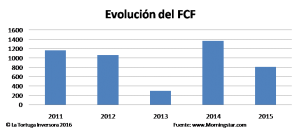

Los flujos libres de caja siempre han sido positivos, la empresa puede hacer frente a sus inversiones en CAPEX sin ningún problema.

5. Conclusiones

The Mosaic Company es una buena inversión a tener en cuenta a largo plazo. La compañía tiene un balance muy saneado, aunque está sobrecapitalizada. Aunque tener recursos ociosos no es algo positivo, lo cierto es que prefiero una empresa sobrecapitalizada que no una endeudada. Además, la empresa ha hecho sus deberes y ha reducido el peso del patrimonio neto endeudándose desde el 2014.

El negocio de venta de fertilizantes se ha visto afectado debido al aumento de la oferta. Mosaic es una compañía líder en producción de fertilizantes, junto con Potash o Agrium. Ser una de las compañías líderes de un sector proporciona más seguridad a la hora de luchar contra la oferta de la competencia, en otras palabras, Mosaic está más preparada para enfrentarse al resto de compañías.

La Tortuga Inversora no es una experta en el negocio de fertilizantes, y dudo mucho que la mayoría de lectores sean expertos en el sector. Lo poco que sé de fertilizantes es que son necesarios para la producción de cultivos, y, debido al aumento de la población mundial, los fertilizantes serán más necesarios que nunca para abastecer de alimentos a todo el planeta. Así pues, el negocio de la compañía va a continuar en el futuro porque es necesario para la población.

Actualmente, la compañía cotiza en torno a 27 $ por acción, esto provoca que comprar acciones de Mosaic sea bastante interesante. Desde mi punto de vista, la compañía está infravalorada y debería estar cotizando en torno a 35 $ - 38 $. Este resultado nos da un margen de seguridad en torno al 30 %, lo cual resulta muy atractivo a la hora de comprar.

En resumen, la empresa parece ser un valor seguro al largo plazo; no presenta problemas de liquidez ni de solvencia y siempre ha generado beneficios y flujos de caja libre. El único punto débil que presenta es la reducción de los beneficios. A pesar de eso, con los últimos beneficios presentados la compañía cotiza solo a un PER del 9,85 (el PER medio de la compañía está en torno a 12). En fin, creo que es una inversión segura y actualmente cotiza con descuento.

AVISO

El semáforo de La Tortuga Inversora ofrece a nuestros lectores una manera rápida y sencilla de entender el riesgo que presenta la empresa analizada en cada artículo.

- Rojo = Riesgo elevado.

- Ámbar = Riesgo moderado.

- Verde = Riesgo reducido.

La Tortuga Inversora no se hace responsable de las inversiones individuales que puedan hacer los lectores. Cada persona debe decidir libremente si quiere o no invertir en la empresa analizada. El análisis ofrecido es de carácter general, por tanto, no se ajusta a las circunstancias personales de cada lector.