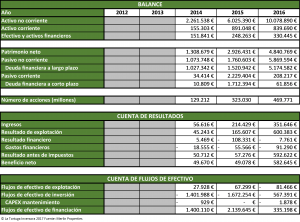

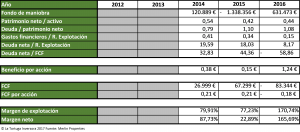

En 2016, la SOCIMI Merlin Properties registró un beneficio neto de 582,6 millones de euros, mejorando en un 1.087 % el resultado del año anterior. En un primer momento, puede parecer que la empresa ha obtenido un resultado excelente, pero bajo mis criterios el resultado no es tan bueno.

La partida “variación de valor razonable en inversiones inmobiliarias” registrada en la cuenta de resultados con un valor de 453,14 millones de euros, “infla” bastante el resultado de explotación. Por prudencia, no debemos contabilizar esto como un ingreso, ya que si aumenta el valor de cualquier activo fijo debe ser abonada a la cuenta de patrimonio neto y no debe considerarse como ingreso. Por tanto, Merlin ha tenido un resultado de explotación de 147,23 millones de euros. Si a al resultado de explotación le aplicamos el resultado financiero, nos saldrá que el beneficio antes de impuestos es de 144,83 millones de euros, en lugar de 592,62 millones de euros. En definitiva, el EBT real de Merlin Properties es un 75,5 % inferior (recuerden que el beneficio es solo una opinión y esta es la mía).

Los gastos financieros han ascendido a 91,29 millones de euros, los cuales se “meriendan” el 62 % del resultado de explotación. Es decir, la compañía tiene una baja capacidad de devolución de las deudas, aunque no esté excesivamente endeudada.

La cuenta de flujos de efectivo muestra mejor la realidad de la compañía; aquí no existen las opiniones, pues las entradas y salidas de dinero no se pueden inventar. Los flujos de efectivo de explotación son negativos, es decir, el alquiler de inmuebles no le está generando dinero a la SOCIMI. Por tanto, la empresa no genera recursos propios para realizar las inversiones. ¿De dónde sale el dinero para pagar las inversiones y el dividendo? Pues bien, la empresa ha emitido deuda por valor de 3.503 millones de euros y ha devuelto 3.066,5 millones, es decir, las entidades financieras han entregado a Merlin 436,4 millones de euros. Después de analizar la cuenta de flujos de efectivo, queda demostrado que los beneficios que ha declarado la compañía no están sustentados por su caja.

Por otro lado, me ha parecido muy grave la política de amortización que aplica la compañía. Según la nota 5.3. de la memoria anual de 2016, la empresa no realiza amortizaciones de las inversiones inmobiliarias. Merlin considera que los terrenos y los edificios se “mantienen bien”. Este hecho me recuerda a la American Car and Foundry, que aseguraba mantener en todo momento sus fábricas y propiedades en perfecto estado, y debido a eso no necesitaba realizar amortizaciones (Graham, B. (1934). Security Analysis.).

*NOTA POSTERIOR AL ARTÍCULO: Existe un error de interpretación por mi parte, ya que entendí "se mantienen bien" como que el mantenimiento de los inmuebles es el adecuado. No obstante, lo importante de este apartado es que la SOCIMI no amortiza sus inversiones inmobiliarias. Por ejemplo, empresas antiguas en el sector inmobiliario como Metrovacesa o Testa, ambas adquiridas por Merlin Properties, sí que amortizaban sus inversiones inmobiliarias a través del método lineal (entre 50 y 75 años).

A continuación, vamos a comentar las principales características de la compañía.

En primer lugar, la opinión que tiene la empresa sobre sus beneficios varía radicalmente sobre la mía. Los administradores de la SOCIMI consideran que la partida “variación de valor razonable en inversiones inmobiliarias” es un ingreso. Si no tenemos en cuenta está partida, la cuenta de resultados se parece más a la caja de la compañía.

En segundo lugar, la empresa se está endeudando y tiene una baja capacidad de devolución de la deuda. Los intereses de la deuda se llevan un 62 % del resultado de explotación.

En tercer lugar, la compañía no genera efectivo con sus actividades. Por tanto, el dividendo que abona a los accionistas procede de la emisión de deuda.

En cuarto lugar, la empresa aplica un método de amortización a los bienes inmuebles que no comparto. Por ejemplo, Testa Inmuebles aplicaba una amortización de método lineal para sus inversiones inmobiliarias.

En conclusión, Merlin Properties NO ES APTA PARA LA INVERSIÓN.

Nota: Mando un agradecimiento a Casal y Nuñez de Quietinvestment por sus comentarios sobre la amortización de las Inversiones Inmobiliarias. Según ellos: «Las amortizaciones son, en esencia, un gasto y como tal deben tratase, tanto para SOCIMIS como para cualquier otra entidad. La expresión, “se mantienen bien”, no nos parece una expresión demasiado técnica, ni desde el punto de vista contable ni económico».

Con respecto a la expresión «se mantienen bien» creo que ese bien no se refiere al estado de conservación de las propiedades, simplemente falta una coma:

«…edificios y otras construcciones que se mantienen, bien para explotarlos en régimen de alquiler, bien para obtener una plusvalía…»

Saludos.

Buenas tardes Adrián:

Muchas gracias por tu comentario, ya que me a permitido observar que he tenido un fallo de interpretación. Tienes toda la razón e intentaré corregir la entrada lo más breve posible.

Un saludo y pido disculpas por el error.

Las SOCIMIS son un sector que se me hace complicado de entender. En sus cuentas reflejan 4,7 millones por amortización de inmovilizado. Si dicen que no lo amortizan, de qué son?

Aunque de todas formas no sé si has interpretado bien lo de que se «mantienen bien». Por el contexto creo que lo que quieren decir es que el inmovilizado lo mantienen «ya sea» para explotarlo en alquiler o «ya sea» para obtener una plusvalía y venderlo. Les ha faltado una coma entre «mantienen» y «bien».

Es como si digo: Quiero ganar dinero invirtiendo en acciones, bien a través de dividendos o bien a través de plusvalías.

Hola Marrec:

La amortización que te refieres corresponde al inmovilizado material e intangible. No se incluyen las Inversiones Inmobiliarias; estas representan el 85 % del activo total o casi el 90 % del activo no corriente.

En el otro aspecto, tienes toda la razón y he mal interpretado la nota. Pido disculpas por ello. Aunque, lo importante es que no amortizan sus I.I., haciendo que el resultado sea muy superior. Por ejemplo, Metrovacesa o Testa, sí amortizaban sus inversiones inmobiliarias.

Un saludo y gracias por tu observación.

Muy interesante tu artículo! Me ha gustado mucho la manera de abordar el tema. Ya descarto a MP para futuras inversiones.

Hola:

Muchas gracias a ti por leer el artículo. Simplemente aclararte que ha existido un error de mal interpretación por mi parte en el apartado de las amortizaciones. Aunque, lo destacarle es que no amorticen sus inversiones inmobiliarias.

Un saludo 🙂

El articulo esta plagado de errores garrafales, incluso faltas graves de ortografia.

Merlin publica datos EPRA, los cuales son homogenos para todas las socimis (todas a nivel mundial).

Claro que sale el cash flow negativo, si te compras una casa para alquilar y pagas por ella 100.000€, y el primer año recibes 5000€ de alquiler, el cash flow de ese primer año es de -95000€, pero eso no quiere decir nada. Por eso se publican los datos EPRA.

Hola Allen:

En primer lugar, los errores garrafales no los encuentro por ninguna parte. En cuanto a los ortográficos, volveré a revisar el artículo por si acaso existe alguno. Me llama mucho la atención que cuando un artículo no gusta lo primero que se critica es la ortografía.

Faltas ortograficas en tu comentario (corregidos brevemente por una Graduada en Filología Hispánica):

ortografia -> ortografía

homogenos -> homogéneos

incluso faltas graves -> incluso hay faltas graves

Claro que sale el cash flow negativo, si te compras -> Claro que sale el cash flow negativo. Si te compras

En segundo lugar, los datos analizados están basados en las Normas Internacionales de Información Financiera (NIIF). Las normas EPRA dan información adicional en la memoria, pero la contabilidad de Merlin es como la de cualquier otra empresa. Las cuentas están basadas en el Código de Comercio, las NIIF, etc. (Nota 1.2. en la memoria de 2016)

En tercer lugar, es estado de flujos de efectivo se divide en tres cuentas: explotación, inversión y financiación. Merlin cobra los alquileres por explotación (son negativos, el negocio no genera efectivo), invierte en la cuenta de inversión (también es negativa porque se gasta el dinero en comprar inmuebles) y la cuenta de financiación (positiva porque recibe dinero vía bancos, deudas, accionistas, etc).

Según tu ejemplo debería quedar así:

-F.E.Explotación = 5000

-F.E.Inversión = -100000

Está claro que el flujo de caja en tu ejemplo sería de -95.000. En el caso de Merlin, los F.E.Explotación son NEGATIVOS, no genera dinero con sus rentas del alquiler. Quedarían repartidos de la siguiente manera:

-F.E.Explotación = -81 millones de euros

-F.E.Inversión = -567 millones de euros

Como puedes observar, el efectivo procedente del negocio es negativo. Cuando esto sucede, el negocio no genera efectivo con su actividad.

Un saludo y gracias por el comentario. 🙂

P.D. No me gustan las faltas de ortografía. Si quieres puedes indicarme los errores ortográficos que veas. 😉

No voy a entrar a valorar los errores ortográficos, como habrás observado yo no escribo con tildes, es una cuestión de velocidad, eso se puede admitir, pero ciertas faltas ortográficas son inadmisibles, por ejemplo escribir grabe en lugar de grave, supongo que una víctima más de la LOGSE.

Esta claro que no entiendes absolutamente nada del negocio de Merlín, su negocio es precisamente tener deuda, ya que su beneficio se genera del diferencial que obtiene entre lo que le cuesta la deuda y lo que obtiene de los alquileres. El valor total de los activos de Merlín es de 9.800.000M, y no es que lo diga Merlín, es que lo valora un experto independiente, su deuda es de 4.447.000M, me sale un LTV del 45%, yo no diría que la deuda es una locura, precisamente esta por debajo del nivel definido en la OPV.

El coste medio de la deuda es del 2,26%, el EPRA yield es del 4,61%. Yo no veo por ningún lado que tenga que emitir deuda para pagar el dividendo, le llega de sobra con lo que genera en los alquileres, si sigue emitiendo deuda es para comprar inmuebles, no para pagar dividendos.

Hola Allen:

En primer lugar, no entiendo porque tú puedes hacer faltas admisibles pero las mías son inadmisibles; ¿doble vara de medir?. Creo que son simplemente faltas, eso no te da derecho a desacreditar el análisis porque exista una sola falta, que además ya había sido corregida ayer de madrugada. No me considero víctima de la LOGSE, si no tú también serias víctima de la antigua ley de educación ya que también haces faltas. Pongo la mano en el fuego que la memoria de Merlin tiene que tener faltas ortográficas, o la de cualquier otra empresa. En cualquier caso, si encuentras otra falta me lo puedes indicar porque como ya te comente no me gustan.

En segundo lugar, yo sí entiendo el negocio de Merlin. Comprar inmuebles, alquilarlos y más tarde si quieren pueden venderlos. Es una inmobiliaria como lo era Colonial, lo único que tienen un régimen jurídico SOCIMI. La EPRA no tiene nada que ver a la hora de analizar este análisis, yo utilizo las normas NIFF.

En tercer lugar, no he dicho en ningún momento que Merlin tenga una deuda desorbita. Es más, indico en el artículo “aunque no esté excesivamente endeudada”. El problema de la deuda a veces no es solo el volumen, es la capacidad de devolución.

En cuarto lugar, vamos a entrar a analizar la caja de Merlin, que es como la de cualquier otra empresa.

– Cuadro verde: Muestra el dinero que gana Merlin con su negocio. El negocio de Merlin es el alquiler. Como puedes observar, en 2015 fue positiva pero este año ha sido negativa, ergo, Merlin no ha generado efectivo con las rentas del alquiler.

– Cuadro rojo: Muestra las inversiones. Las principales inversiones de Merlin son la compra o la venta de inmuebles. En este caso, Merlin está invirtiendo grandes cantidades de dinero como puedes observar. Aquí ya puedes hacer una simple ecuación: -81.466 – 567.391 = -648.857 millones de euros. Es negativa, porque Merlin no genera caja de explotación y encima realiza grande inversiones.

– Cuadro amarillo: Muestra las entradas de dinero por vía de la financiación. Como puedes observar son positivas los dos últimos años. En 2015, además de pedir dinero a las entidades financieros realizó ampliaciones de capital. En 2016, no realizó ninguna ampliación de capital pero sí que pidió dinero a las entidades financieras.

– Cuadro azul: Muestra los dividendos pagados. Como puedes observar las cifras son negativas porque sale dinero de la caja para los accionistas. Si en la primera ecuación teníamos: -648.857 millones de euros ¿Cómo vamos a pagar el dividendo si el cash flow es negativo? Pues muy fácil, pidiendo dinero a los accionistas (ampliaciones de capital) o a las entidades financieras.

Conclusión, Merlin emite deuda para abonar el dividendo porque no genera flujos de explotación. Evidentemente, parte del dinero recibido también lo destina a comprar inmuebles y pagar sus gastos, ya que no genera flujos de las actividades de explotación.

El CFA Institute indica en un manual básico lo siguiente:

A company must eventually generate profits to provide returns to shareholders, but

it must generate cash to keep itself going. Suppliers, employees, expenses, and debts

must be paid for the company to keep operating. The income statement indicates

how good a company is at creating profit, but it is also critical to see how good the

company is at generating cash. A company can be profitable but have negative cash

flows—for example, if it is slow at collecting cash from its customers. Or a company

may operate at a loss but have positive cash flows—for example, if the company has

high depreciation and amortisation expenses. A company can operate at a loss as long

as the owners allow it, provided the company can generate cash flows to support its

survival. But a company cannot survive long with negative cash flows, no matter how

profitable it seems to be. Negative cash flows may cut off access to resources, such as

material and labour, and can cause a company to become bankrupt.

También puedes encontrar un estupendo resumen de Xavier Brun donde explica de forma sencilla la caja de una empresa: http://patrimonia.bsm.upf.edu/xavier-brun-value-hidden-inversiones-financieras/

Para terminar simplemente te quiero decir, la caja es como ese antiguo anuncio de limpieza que decía: “el algodón no engaña”. Pues bien, la caja de Merlin no engaña, es la que es. No genera efectivos de explotación.

Un saludo y gracias por comentar 🙂

Buenas,

Magnifico resumen de la empresa. No se puede pedir màs. A mi también me gustaba a un precio de 10 euros, pero viendo tu resumen no la quiero para nada. Hay muchas empresas mejores y màs apetecibles.

Gracias por tu trabajo y Un saludo,

Geronimo

Hola Geronimo:

Muchas gracias por tu comentario. Me alegro que te haya gustado el artículo. Las SOCIMIS son un nuevo sector en España, por eso conviene ir con pies de plomo.

Un saludo 🙂