Si es un consumidor habitual de televisión, lo más seguro es que haya visto alguna promoción sobre qué grupo audiovisual privado es líder en España. Si no recuerda ninguno puede hacer clic en los siguientes enlaces:

Promoción Mediaset: https://www.youtube.com/watch?v=GLbgbNN-E8Y

Promoción Atresmedia: https://www.youtube.com/watch?v=grIvBk91pTc

Si ha visualizado las dos telepromociones puede que no entienda nada; que Telecinco es líder de audiencia, que Antena 3 es líder en informativos, que Ana Rosa es la reina de las mañanas, que el Hormiguero es el programa más visto, que a Jorge Javier Vázquez le hace ilusión Sálvame, entre otras frases chistosas.

Es cierto que desde el punto de vista del marketing estas dos telepromociones podrían ser dignas de un estudio. No obstante, aquí no se analiza marketing de empresas, en primer lugar, porque no tengo los conocimientos necesarios sobre la materia y, en segundo lugar, porque aquí hemos venido a hablar sobre inversiones y sobre la rentabilidad de sus ahorros.

Después de ver los spots pensé que si fuese accionista de alguna de estas dos compañías llamaría a sus respectivos consejos de administración y les preguntaría: ¿Para cuándo una telepromoción sobre que sois líderes en rentabilidad para vuestros inversores?

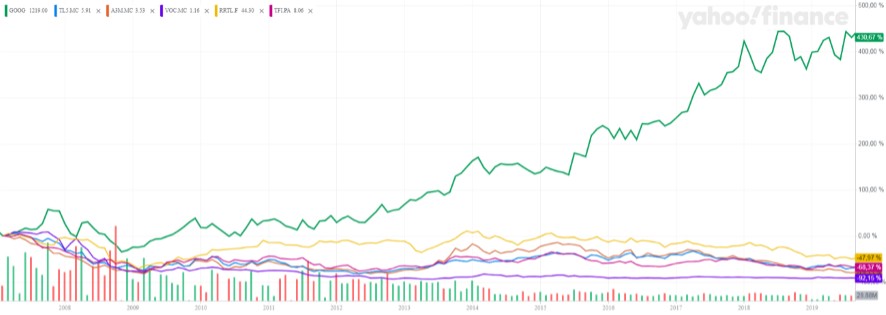

No se preocupe, nunca verá a Isabel Pantoja dándole las gracias por confiar sus ahorros a Mediaset España. Tampoco verá a Ferreras haciendo “periodismo” sobre la rentabilidad de Atresmedia para sus inversores. Pero si mis palabras no le calman y no puede dormir por las noches al pensar que algún día en Gran Hermano se hablará sobre el tema, tal vez el siguiente gráfico actúe de triptófano.

Este gráfico no muestra la audiencia de Antena 3 y Telecinco, lo que muestra es la rentabilidad bursátil de ambos grupos. Si el 1 de enero de 2007 usted hubiera puesto un euro en cada grupo, hoy tendría en Mediaset 0,29 € y en Atresmedia 0,21 €. Apuesto a que esto no lo habrá visto anunciar en televisión…

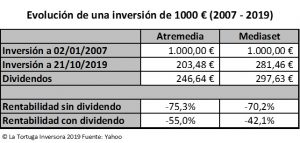

Como puede apreciar, la rentabilidad bruta no ha sido nada halagüeña para los inversores. Si se tiene en cuenta la rentabilidad con dividendos, la situación mejora un poco.

El gráfico superior muestra la rentabilidad con y sin dividendo de las dos cotizadas. Ambas empresas han repartido dividendos en la mayoría de los últimos diez ejercicios. Si usted, en 2007, hubiera decidido invertir 2.000 € de sus ahorros proporcionalmente entre las dos empresas, ahora mismo tendría una inversión de 203.48 € en Atresmedia y 281.46 € en Mediaset. Además, durante esos años habría recibido dividendos de Atresmedia por valor de 246.64 €, mientras que por parte de Mediaset habrían sido 297.63 €. Queda claro que ni con los dividendos repartidos hubiera conseguido recuperar su inversión inicial. No olvide que todas las cifras han sido calculadas sin tener en cuenta a nuestra “amiga”, la Hacienda Española, que participa en todas nuestras operaciones reclamando su parte de las ganancias.

Está claro que la situación bursátil no ha sido buena con o sin dividendos para los inversores. Ahora bien, ¿esta situación se da por unas condiciones lógicas o no tiene fundamento la evolución bursátil de ambas compañías?

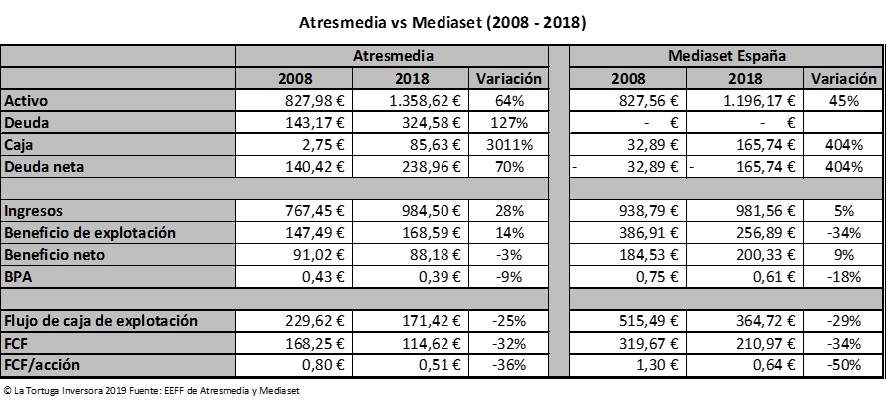

En la tabla superior se observan algunas de las principales cifras disponibles de los estados financieros de ambas compañías. De estas cifras se pueden extraer algunas conclusiones relevantes.

En primer lugar, durante la última década estas empresas han crecido en tamaño. Atresmedia ha aumentado su activo un 64 %, mientras que Mediaset lo ha hecho en un 45 %. Esto es normal, recuerde que entre 2010 – 2012 se produjeron las fusiones de Telecinco – Cuatro y Antena 3 – la Sexta, creando dos gigantes del sector televisivo gratuito en España.

En segundo lugar, Atresmedia tiene deuda neta, mientras que Mediaset tiene caja neta. Si usted entiende de finanzas y no se fía de los datos puede descargarse la última memoria anual de Mediaset. Si no entiende mucho sobre endeudamiento de empresas probablemente no le dará mucha importancia a este hecho. No obstante, para que entienda lo inverosímil que es encontrar empresas con caja neta, debe saber que en España solo diez empresas bursátiles disponen de caja neta y Mediaset es una de ellas[1].

En tercer lugar, los ingresos de Atresmedia han crecido un 28 %, mientras que los de Mediaset se han mantenido prácticamente constantes. En cuanto al EBIT, el de Atresmedia ha mejorado un 14 %, mientras que el de Mediaset ha caído un 34 %.

En cuarto lugar, el flujo de caja de explotación ha disminuido para ambas empresas, y lo que es más grave, el flujo libre de caja ha perdido un tercio de su generación.

En resumen, queda patente que la evolución de las cuentas de ambos grupos no ha sido positiva. Por tanto, la bajada de las cotizaciones está relacionada con la evolución del negocio, un modelo tradicional amenazado por nuevos

actores en el sector que han trasformado por completo el ecosistema audiovisual mundial.

Atresmedia y Mediaset no se dedican a hacer películas, series, programas o realities. No, estas empresas se dedican a la publicidad. Con el dinero de los anunciantes pueden ofrecer un entretenimiento gratuito a la audiencia mientras la inunda de publicidad. Es un negocio que ha sido muy rentable, pero que en los últimos años el patrón de consumo de los usuarios y la irrupción de nuevos competidores ha trastocado el panorama del sector.

Cada vez es más habitual tener la televisión de fondo mientras navegamos por la red con nuestros teléfonos móviles, tablets o portátiles. ¿Quién no ha buscado en Google quién es esa persona que está siendo entrevistada en un programa de televisión? Cada vez es más normal mirar la televisión y a la vez navegar por internet para encontrar más información o simplemente para entretenerse durante la publicidad.

Se puede decir que el modelo de televisión tradicional se está enfrentado a dos cruzadas.

Por un lado, la aparición de internet revolucionó el sector de la publicidad, ya que permite a los anunciantes segmentar mucho mejor a sus clientes potenciales y todo esto a un precio más barato. Mientras que los canales digitales permiten identificar a los consumidores potenciales, la televisión es más generalista y cara, con lo cual los anunciantes se arriesgan a poner anuncios a espectadores que no buscan sus productos.

Por otro lado, la incorporación de Netflix y sus “colegas” ha cambiado el patrón de consumo del usuario. Ahora es el usuario quien de verdad tiene el poder del mando, de decidir cuándo, cómo y dónde ver una producción.

En síntesis, la televisión tradicional tiene dos frentes, el de los anunciantes que emigran a otras plataformas mucho más atractivas, y la del consumidor que ya no consume los contenidos de la misma manera. En otras palabras, un cóctel molotov compuesto por fuga de espectadores y fuga de anunciantes. Hay que añadir que ambos frentes se retroalimentan, ya que si hay fuga de espectadores los anunciantes se ven menos partidarios a anunciar en esos canales y con la fuga de anunciantes es más difícil atraer al consumidor, ya que se tiene menos dinero para invertir en contenidos de calidad.

El gráfico superior muestra la agonía más clara de los medios tradicionales de comunicación. Desde 2007, Alphabet (Google) ha subido un 430 %, mientras que los medios tradicionales como Atresmedia, Mediaset, Vocento, el Group RTL (Alemania) y el Groupe TFI (Francia) han visto reducir su capitalización entre un 50 % y un 90 %. Aunque cada empresa de las nombradas tiene sus peculiaridades, las caídas muestran que es un asunto generalizado del sector y no solo de nuestras analizadas. Por si fuera poco, si se añadiera al gráfico la cotización de Netflix vería como su capitalización ha ascendido la escandalosa cifra de un 8.640 %.

Se puede concluir que los nuevos actores del sector han perjudicado a nivel global a todos los medios tradicionales, viendo como sus ingresos y márgenes se iban a pique a otras plataformas.

Después de ver que el panorama no es nada halagüeño y palpar que los inversores han perdido bastante dinero, se me ha venido a la cabeza los pobres directivos de ambas cadenas. Es normal que si los accionistas han perdido la mitad de sus ahorros a los directivos de ambas cadenas no les haya sentado nada bien esta revolución en el sector.

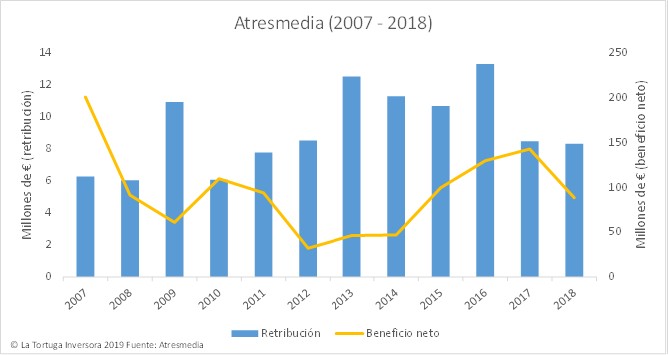

Mientras que los inversores de Atresmedia notaban los problemas de la empresa, los directivos tenían otros problemas: dónde gastarse la subida de retribuciones de los últimos años. Al mismo tiempo que los beneficios por acción caían a una Tasa Anual Compuesta (en adelante, TAC) del 7,86 %, los directivos veían aumentada su retribución en una TAC del 2,58 %. Supongo que será eso de la subida anual del IPC de las nóminas…

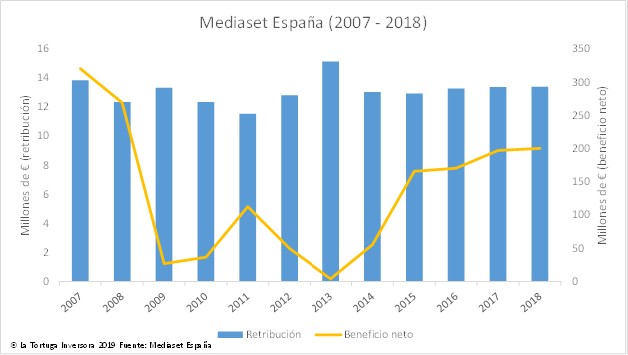

En cuanto a la cadena dirigida por Paolo Vasile, los directivos han tenido más vergüenza de hacer lo mismo que su competidora. Si usted ve Telecinco seguramente la palabra “vergüenza” sea el último adjetivo para describir sus programas. Sin embargo, en este caso los directivos han cumplido con los accionistas. Mientras que los beneficios caían a una TAC del 7,5 %, los directivos se estabilizaron el sueldo en torno a los 13,5 millones de euros. Aquí me quito el sombrero, la directiva ha cumplido con sus inversores y no se han subido el sueldo, aunque puestos a pedir, se lo podrían haber bajado en solidaridad con los inversores.

Personalmente soy más consumidor de Atresmedia que de Mediaset, pero como inversor diría que Mediaset tiene un modelo de negocio mejor que el de su competidora; las audiencias, los beneficios y los ingresos lo confirman. Sin embargo, Mediaset se encuentra en un proceso de fusión con su matriz italiana, situación que no es óptima para invertir en una compañía. Para invertir en empresas que están en procesos de fusión es necesario tener grandes conocimientos financieros, alejados de la mayoría de los mortales. Para que vean de lo enrevesado que es, la última noticia sobre la posible fusión es una paralización por parte de la Justicia debido a una denuncia de Vivendi, otra compañía del sector[2].

En conclusión, estos dos antiguos oligopolios protegidos en parte por el Estado, han sido atacados por los nuevos competidores publicitarios y audiovisuales. Existe pues, un nuevo ecosistema donde todos los actores tendrán que adaptarse a los cambios del sector. La mayor competitividad en el mercado ha provocado que ambas cadenas pierdan valor en bolsa, ya que los anunciantes han empezado a invertir más en otras plataformas.

Ambos grupos no cotizan a precios elevados, sin embargo, las malas perspectivas sobre los actores tradicionales no hacen pensar que la cosa vaya a mejorar por el momento. Ambas empresas son APTAS PARA LA INVERSIÓN, ya que reúnen unos mínimos requisitos de calidad financiera. No obstante, el inversor debe entender que se trata de un sector que está sufriendo un cambio debido a los hábitos de consumo y al reparto de la publicidad. Tampoco debe olvidar que Mediaset está envuelto en un proceso de fusión con su matriz italiana.

Es probable que Mediaset y Atresmedia no sean capaces de adaptase adecuadamente al nuevo ecosistema y pasen a engrosar la lista de “especies” que han desaparecido, como algunas revistas y periódicos. De momento, ambas se encuentran en peligro de extinción, las cuales están intentando adaptarse al nuevo medio. Aunque llegan tarde, su pronta adaptación al nuevo paradigma nos dirá si crecen, sobreviven o desaparecen.

[1] https://cincodias.elpais.com/cincodias/2018/03/14/mercados/1521040266_946010.html

[2] https://www.expansion.com/empresas/2019/10/11/5da0577c468aebe0518b4661.html

Invierte en tu educación financiera

¡Leer te da más!

Muy bueno el artículo.

Llevaba tiempo dudando si tomar posiciones en Mediaset, pero se me están quitando las pocas ganas que tenía.

Habiendo empresas con buenas prespectivas, suele ser un error ir a por las baratas. Por que en vez de rebotar, siempre pueden bajar más.

Y la consolación del dividendo no durará mucho.

No es la primera vez que me recortan el dividendo, y el tema suele comenzar con una bajada de beneficios….

Me gusta el value y el DGI. Me gustan los análisis que haces

Te sigo desde el WP.

saludos.

Buenas tardes Bernard,

Me alegro que te haya gustado el artículo.

Puede subir o bajar, lo cierto es que estas dos empresas tienen que enfrentarse a la innovación y a la pérdida de anunciantes.

Un saludo 🙂