Empresa: Vidrala

Ticker: VID

Mercado: Bolsa de Madrid

Sede: España

Presidente: Carlos Delclaux Zulueta

Web: www.vidrala.com

Sector: Consumo cíclico

Industria: Envases y contenedores

Precio por acción: 52 €

Número de acciones: 24,79 millones

Capitalización bursátil: 1.289 millones de €

Fecha del análisis: 25/02/2016

1. La compañía

1.1. Historia

En 1966, se fundó Vidrierías de Álava, aunque desde el principio se conoció como Vidrala. El presupuesto para empezar la actividad fue de 20 millones de pesetas (120.000 € de ahora) con el que se compraron un horno pequeño y dos máquinas para elaborar vidrio. Además, se compraron los terrenos para instalar la fábrica en la localidad alavesa de Llodio, donde continua residiendo medio siglo después. Actualmente, cuenta con 9 centros productivos distribuidos por toda Europa. En 2015, se produjo la adquisición de la compañía Encirc Limited, situada en Reino Unido. Esta empresa copa el 31 % del mercado británico de envases de vidrio. En definitiva, Vidrala ha evolucionado desde una pequeña empresa hasta convertirse en un gran grupo multinacional europeo.

1.2. Líneas de negocio

Vidrala solo tiene una línea de negocio, la fabricación y venta de envases de vidrio. El negocio se gestiona por mercados geográficos, debido a que requieren estrategias de mercado diferentes. Estos mercados son: Europa Continental, Reino Unido e Irlanda.

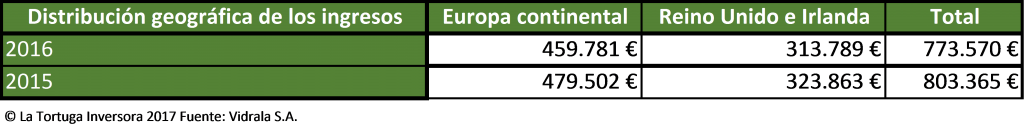

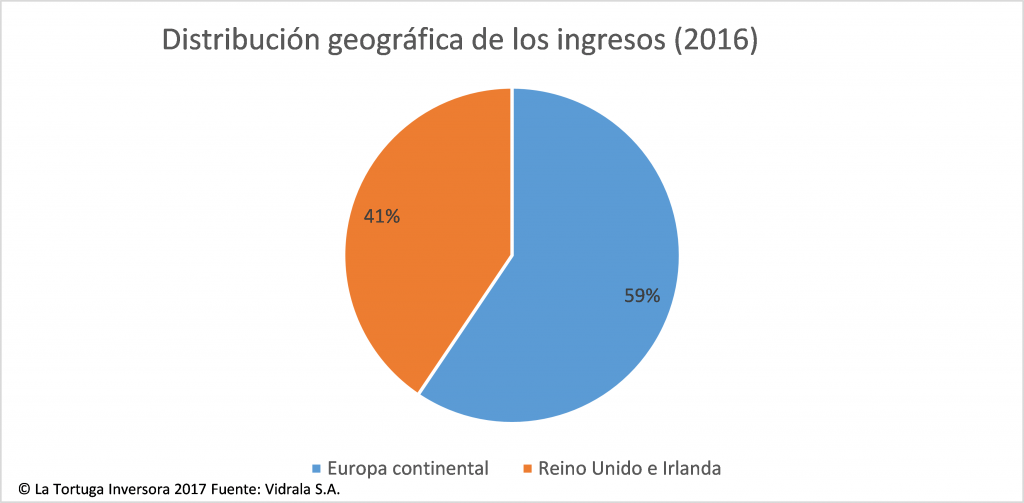

1.3. Distribución geográfica de los ingresos

Con la adquisición de Encirc en 2015, la empresa alavesa se posicionó en el mercado del Reino Unido y consiguió una diversificación geográfica muy acertada. En el mercado inglés, además de la fabricación de envases de vidrio, realiza actividades de envasado de bebidas y ofrece servicios logísticos a los clientes.

Según la compañía, existen un gran número de clientes distribuidos por todo el mundo. Por lo tanto, no existe concentración de clientes. No se informan de las ventas en el mercado nacional, aunque en la memoria de 2015 consta que las ventas en la península Ibérica fueron de 250,6 millones de euros.

El 59 % de las ventas provienen de Europa Continental y el 41 % del Reino Unido e Irlanda.

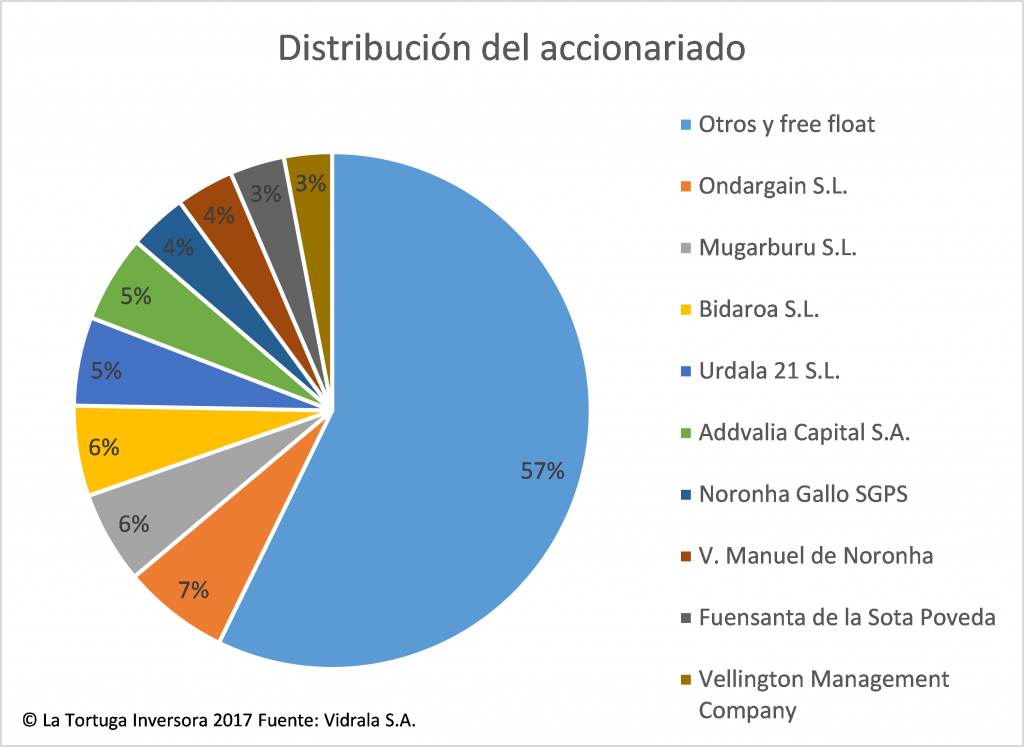

1.4. Accionariado

En 2016, el capital social de Vidrala está representado por 24.794.341 acciones ordinarias.

El principal accionista de la empresa es el presidente de la compañía, Carlos Delclaux Zulueta, con el 7,44 % de las acciones de forma indirecta. La empresa sigue estando vinculada a sus raíces familiares, ya que la idea de fundar Vidrala fue de Isidoro Delclaux Aróstegui (abuelo del actual presidente). Por tanto, Vidrala es una empresa donde la familia continua vinculada a la gestión.

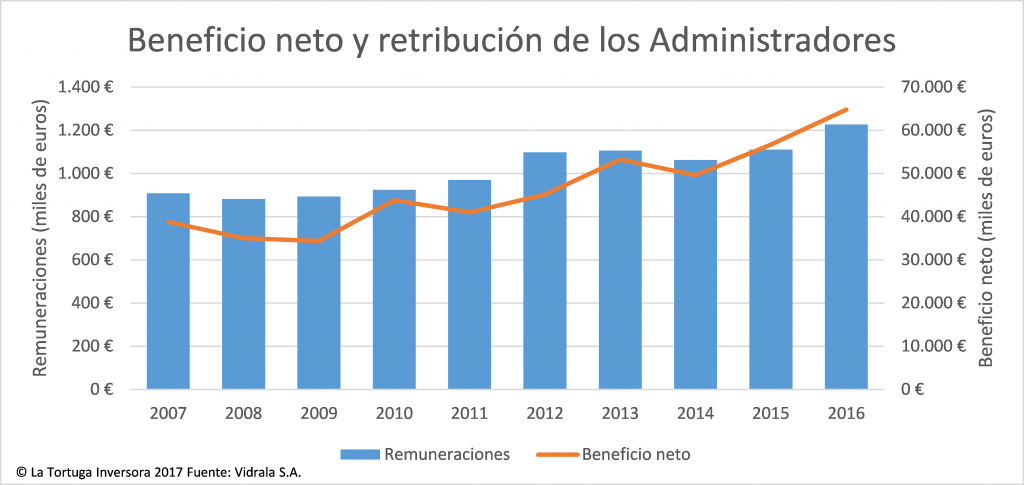

1.5. Retribuciones de los administradores

Las retribuciones a los administradores de Vidrala han crecido a una Tasa Anual Compuesta (en adelante TAC) del 3,4 %, mientras que el beneficio neto lo ha hecho a una TAC del 5,9 %. No se observa mala fe por parte de los administradores a la hora de asignarse sueldos y dietas.

2. Análisis

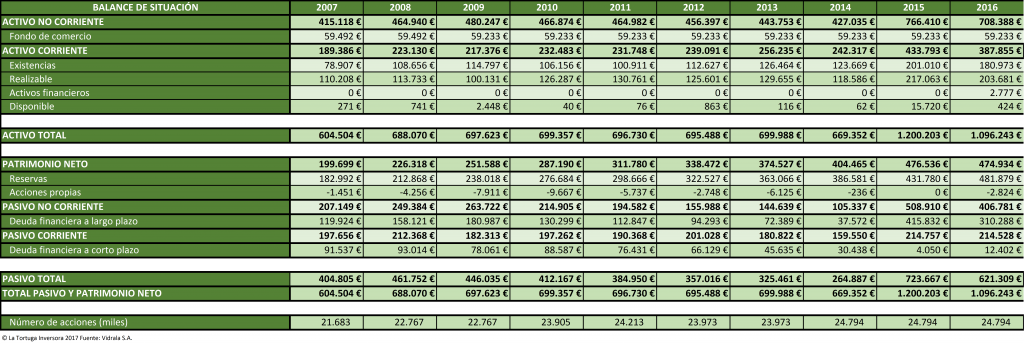

2.1. Balance

El activo de Vidrala asciende a 1.096,24 millones de euros (en adelante M €), de los cuales el 64,6 % son activos no corrientes y el 35,4% son activos corrientes. El activo ha crecido a una TAC del 6,8 %.

El fondo de comercio está valorado en 59,23 M € y representa el 5,4 % del activo total. Valoramos positivamente que el fondo de comercio represente una parte pequeña del activo, no se haya producido una devaluación significativa durante la última década y no haya aumentado con la compra de Encirc. Este último hecho es muy importante, ya que nos indica que Vidrala no pago un precio mayor al valor en libros de Encirc.

El patrimonio neto es de 474,93 M € y ha crecido a una TAC del 10,1 %. Las reservas han aumentado a una TAC del 11,4 %, hasta alcanzar los 481,88 M €. La compañía también tiene 59.899 acciones propias, las cuales representan el 0,24 % del total.

El pasivo total asciende a 621,31 M € y ha crecido a una TAC del 4,9%. La deuda financiera a largo plazo es de 310,29 M € y la deuda financiera a corto plazo es de 12,4 M €. La deuda financiera a largo plazo ha aumentado a una TAC del 11,1 %. El aumento más importante de la deuda financiera se produjo en 2015, debido a la necesidad de financiar la comprar Encirc.

El patrimonio neto representa el 43,3 % de la financiación, seguido del pasivo no corriente, con el 37,1 %, y el pasivo corriente, con el 19,6 %.

El número de acciones se ha incrementado a una TAC del 1,5 % hasta alcanzar los 24,79 millones de acciones.

En resumen, el balance de Vidrala ha aumentado significativamente durante el último bienio, debido principalmente a la compra de Encirc. Aunque la compra de la empresa británica se ha financiado con deuda financiera a largo plazo, la gran robustez del balance de la compañía alavesa no se ha visto perjudicada. Por lo tanto, valoro positivamente el comportamiento del balance teniendo en cuenta la expansión internacional que ha hecho Vidrala.

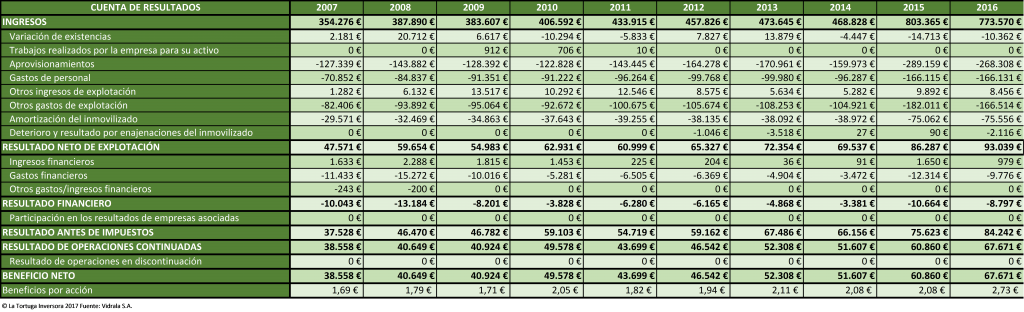

2.2. Cuenta de resultados

La cuenta de resultados de Vidrala ha aumentado considerablemente durante los últimos diez años. El principal aumento se produjo con la incorporación del negocio de Encirc en 2015, año en el cual los ingresos aumentaron un 71 %. Los ingresos, los resultados de explotación y los beneficios han crecido durante los últimos 10 años. Según los EEFF presentados por la compañía, los ingresos han crecido a una TAC del 9,1 %, el resultado de explotación ha crecido a una TAC del 7,7 %, y el beneficio neto ha crecido a una TAC del 6,4 %.

Los gastos financieros han descendido a una TAC del 1,7 %. A pesar del aumento del endeudamiento, la empresa no ha visto aumentar sus gastos financieros.

En 2015, la compañía firmó un contrato de financiación por valor de 465 M €, repartidos en tres tramos (imagen superior).

En resumen, la cuenta de resultados de Vidrala ha evolucionado positivamente durante la última década. La compra de Encirc en 2015 ha hecho crecer significativamente el beneficio de la empresa alavesa, hasta alcanzar los 67,67 M € en 2016.

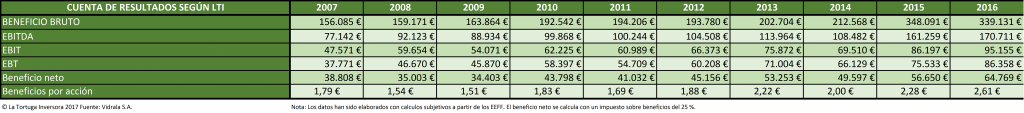

2.2.1. Cuenta de resultados de La Tortuga Inversora

En este apartado se analiza la cuenta de resultados según mis propios criterios. Es muy posible que la información presentada por Vidrala varíe considerablemente.

Según la empresa, la suma de los beneficios de la última década ascendería a 49,24 M €. Para mi, la suma de beneficios durante el período analizado asciende a 46,24 M €. Para realizar este cálculo, no se tienen en cuenta las partidas que no estén relacionadas con el negocio natural de la compañía, por eso, las cifras son totalmente distintas. Además, al EBT se le aplica una tasa de impuestos del 25 %. No obstante, las cuentas de resultados presentadas por la compañía son válidas, ya que los datos no varían significativamente.

Durante la última década, el beneficio por acción medio ha sido de 1,94 € por acción. Si solo tenemos en cuenta los beneficios del último trienio, la compañía ha generado 2,3 € de beneficio por acción. Es evidente que la incorporación de Encirc ha sido positiva para las cuentas de Vidrala.

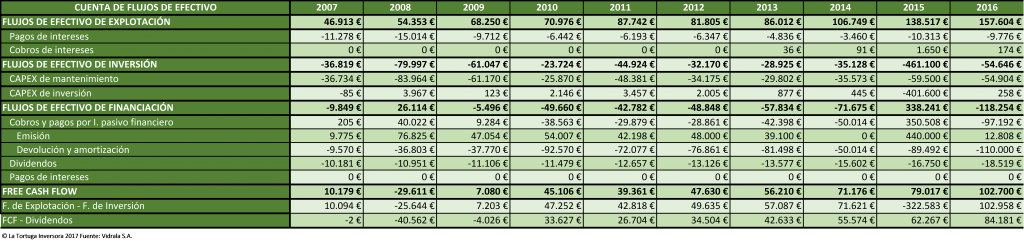

2.3. Flujos de efectivo

Durante la última década, los flujos de efectivo de explotación han sido positivos y han aumentado han una TAC del 14,4 %. Esto nos indica que el negocio de fabricación de vidrios genera dinero para la compañía.

Los flujos de efectivo de inversión han sido siempre negativos, lo cual nos indica que la empresa no ha hecho desinversiones importantes. En 2014, los flujos de inversión fueron de 461,1 M €, debido a la adquisición de Encirc. El CAPEX de mantenimiento es de 47 M € de media, aunque con la adquisición de Encirc se podría elevar hasta alcanzar los 55 – 60 M € durante los próximos años.

Los flujos de efectivo de las actividades de financiación han sido siempre negativos a excepción de 2008 y 2015. A pesar de endeudarse para financiar la compra de Encirc, la emisión de deuda solo supera a la devolución por 11,3 M €. Si no hubiera sido por esta compra de Encirc, la empresa habría devuelto más deuda de la emitida, lo cual es positivo.

El FCF de la empresa siempre ha sido positivo, exceptuando 2008. La suma de los FCF de la última década ascienden a 428,84 M €. El FCF ha crecido a una TAC del 29,3 %. Los FCF menos dividendos también han sido positivos, lo que indica que el dividendo es asumible en cuanto al efectivo generado.

En resumen, la cuenta de flujos de efectivo es excelente, ya que se ha recuperado muy rápidamente de los peores años, 2008 y 2009. En definitiva, Vidrala tiene una caja fuerte para continuar con su negocio y abonar los dividendos.

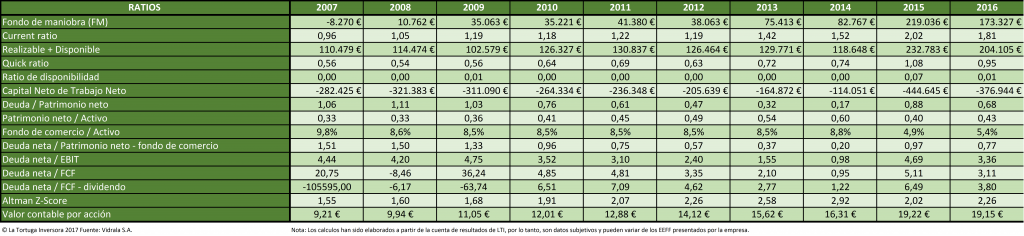

2.4. Ratios

El fondo de maniobra es positivo todos los años exceptuando 2007 y ha aumentado a una TAC del 140 %.

El ratio deuda / patrimonio neto es de 0,68, el ratio deuda neta / EBIT es de 3,36, y el ratio deuda neta / FCF es de 3,11. Estos datos nos indican que la empresa no está muy endeudada y podría amortizar toda la deuda con el FCF generado en tres años. Esto es muy importante, ya que acaba de endeudarse para financiar la compra de Encirc, y Vidrala muestra unos ratios de endeudamiento poco elevados.

El valor contable por acción ha aumentado a una TAC del 8,5 %, hasta situarse en 19,15 € por acción.

En resumen, los ratios de la empresa indican que la deuda es aceptable y que no existe riesgo de quiebra inminente.

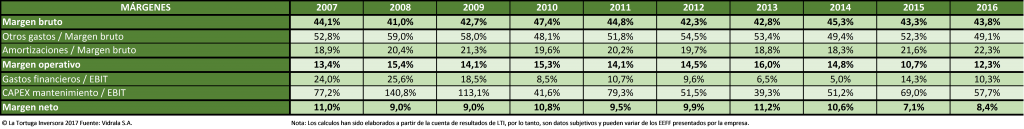

2.5. Márgenes, rentabilidades y dividendos

El margen bruto se sitúa de media en el 43,8 %, el margen operativo en 14,1%, y el margen neto en el 9.6 %. Durante el período analizado, todos los márgenes han empeorado un poco: el margen bruto ha descendido a una TAC del 0,1 %, el margen operativo ha descendido a una TAC del 1 %, y el margen neto ha descendido a una TAC del 2,9 %.

Los gastos financieros representan de media el 13,3 % del EBIT, un porcentaje perfectamente asumible con sus beneficios de explotación.

El CAPEX de mantenimiento representa de media el 72,1 % del EBIT, un dato muy elevado.

En resumen, los márgenes de la compañía se han mantenido estables durante la última década y son adecuados.

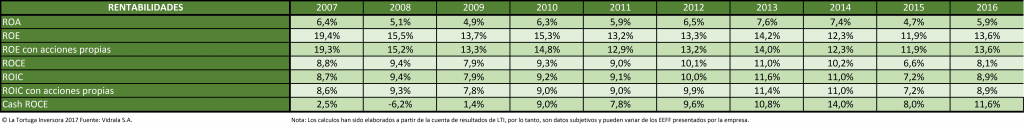

Durante el período analizado, todas las rentabilidades de Vidrala han empeorado, exceptuando el cash ROCE y el ROIC.

Para calcular las rentabilidades del ROCE y ROIC, se ha usado el NOPLAT (beneficio operativo descontando los impuestos). El ROCE de la compañía es del 8,1% y coincide casi con el ROIC, que es del 8,9 %. El hecho de que estos dos ratios se parezcan nos indica que la rentabilidad de la compañía es de fiar.

A partir de la adquisición de Encirc, la rentabilidad de la compañía se ha reducido un poco. No obstante, seguimos pensando que la adquisición de Encirc ha sido muy acertada, aunque la rentabilidad se haya reducido en el corto plazo.

En resumen, la rentabilidad de esta empresa está entorno al 9 %.

La empresa ha repartido dividendos todos los años.

La compañía alavesa ha destinado de media un 29 % de sus beneficios a dividendos. En cuanto el FCF, la empresa ha destinado el 39 % de la suma de sus FCF a dividendos. El dividendo distribuido durante los últimos 10 años es adecuado y podrá continuar haciéndolo sin problemas en el futuro.

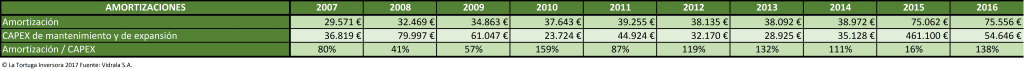

2.6. Amortizaciones

Vidrala tiene un sistema de amortización adecuado. Durante la última década, el CAPEX ha sido de 858 M € y la amortización ha sido de 439 M €, lo cual nos indica que hay una amortización sobre el CAPEX del 51 %. Si no se tiene en cuenta la compra de Encirc, la empresa habría amortizado el 96 % del CAPEX.

3. Valoración

La valoración de la empresa se ha realizado con un precio de 3,4 € por acción.

Se observa que los múltiplos actuales están muy por encima de lo que podríamos considerar aceptable pagar por una acción. Además, los múltiplos de media son aún más elevados.

Desde mi punto de vista, Vidrala tiene un valor entorno a los 40 € por acción. La compañía está cotizando un 30 % por encima de su valor, por tanto, no existe un margen de seguridad para adquirir acciones.

4. Opinión

Vidrala es una empresa multinacional que continua teniendo un lazo familiar a través de la familia Delclaux. A continuación, vamos a comentar los puntos más importantes del análisis.

En primer lugar, durante la última década, la empresa ha aumentado su tamaño considerablemente. El aumento más importante se produjo en 2015 con la adquisición de Encirc Limited. La compra de la empresa británica fue financiada con deuda. No obstante, esta adquisición no ha afectado a la robustez del balance.

En segundo lugar, la expansión hacia el Reino Unido e Irlanda ha sido positiva para la compañía. Los ingresos y los beneficios han crecido significativamente con la incorporación de Encirc. La adquisición de la empresa británica ha sido una decisión muy acertada por parte de los administradores de Vidrala.

En tercer lugar, la empresa genera efectivo suficiente para pagar sus inversiones de mantenimiento y abonar dividendos.

En conclusión, Vidrala es una magnifica empresa para invertir en el sector de envases y contenedores. Aunque la empresa es APTA PARA LA INVERSIÓN, actualmente no ofrece un margen de seguridad para poder comprar acciones de la compañía.

Criterios de calidad de La Tortuga Inversora

Tamaño adecuado

Situación financiera suficientemente sólida

Estabilidad de los beneficios

Historial de dividendos

Beneficio por acción

PER moderado

Valor de libros

Flujos libres de caja

Margen de beneficio

Equipo directivo

Para obtener más información a cerca de los criterios de calidad de La Tortuga Inversora haz clic aquí.

AVISO

La Tortuga Inversora no se hace responsable de las inversiones individuales que puedan hacer los lectores. Cada persona debe decidir libremente si quiere o no invertir en la empresa analizada. El análisis ofrecido es de carácter general, por tanto, no se ajusta a las circunstancias personales de cada lector.

Hola:

Buen análisis, a mí me pareció lo mismo cuando la miré, es una pena que no la conociera cuando en España estaba todo barato porque como bien dices ahora se ha ido un poco de precio, pero bueno, esto es cuestión de esperar el momento adecuado y ver que en la empresa siguen haciendo las cosas bien, como hasta ahora.

Un saludo.

Hola Gorka:

Opino lo mismo que tú; una lastima no saber analizar empresas en tiempos pasados. Ahora toca seguir buscado y esperar oportunidades.

Un saludo 🙂

Pingback: Artículos recomendados para inversores 181

Excelente análisis, muchas gracias por compartirlo! Una pena que no de margen de seguridad, excepto eso, cumple todos los criterios que solían buscar en Bestinver…

Hola Emilio:

Totalmente de acuerdo contigo. Sin margen de seguridad a esperar o seguir buscando ;).

Un saludo 🙂