Empresa: Carrefour

Ticker: CA

Mercado: Bolsa de París

Sede: Francia

Presidente: Alexandre Bompard

Web: www.carrefour.com

Sector: Consumo defensivo

Industria: Tiendas de alimentación

Precio por acción: 15 €

Número de acciones: 750 millones

Capitalización bursátil: 12.000 millones de €

Fecha del análisis: Agosto de 2018

Perfil de la compañía

Carrefour es una empresa francesa dedicada a la distribución minorista de alimentos y otros productos. Gracias a sus 12.300 tiendas repartidas por una treintena de países, el grupo galo se convierte en uno de los líderes mundiales del sector minorista. Según la compañía, las tiendas son visitadas cada día por más de 13 millones de clientes. La firma es la vigésima cuarta mayor empleadora del mundo, dando trabajo alrededor de 380.000 personas.

Carrefour no solo opera a través de sus hipermercados, sino que también dispone de otros formatos como: supermercados, tiendas de conveniencia, cash & carry y venta por línea.

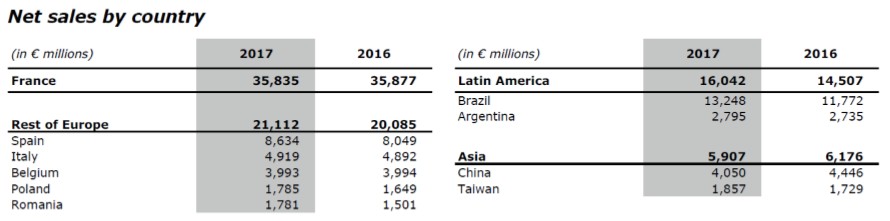

En 2017, las ventas del grupo ascendieron a 78.897 millones de euros (en adelante, M €), lo que representa una subida del 2,9 % respecto al año anterior.

La compañía continúa dependiendo bastante de su mercado doméstico, ya que en Francia se generaron más del 45 % de sus ventas. El segundo mercado más importante es Brasil, con el 16,8 % de las ventas, seguido de España, con el 10,9 %. A pesar de su dependencia por el mercado doméstico, el Grupo ha sabido expandirse desde que en 1975 se introdujera en España con su marca, PRYCA (guardada para el recuerdo de muchos nostálgicos).

Actualmente, se encuentra desarrollando un plan, “Carrefour 2022”, para adaptarse a los nuevos retos del sector minorista. El objetivo del plan es convertir al Grupo en el líder de la transición alimentaria. Para ello van a reducir costes, restructurar inversiones y reforzar su presencia digital. Dos de las medidas más importantes han sido el cierre de su sede en Boulogne y el abandono de la construcción de su nueva sede en Essonne, que iba a tener más de 30.000 metros cuadrados.

Perfil del sector

Durante los últimos años, hemos estado escuchando que se acercaba una disrupción en el sector minorista; incluso han sonado tambores apocalípticos. La realidad es que las nuevas tecnologías ya han llegado y están revolucionando el sector a pasos agigantados. Los minoristas no van a desaparecer, sino que se van a transformar para adaptarse al entorno digital.

Esta nueva revolución también es una vuelta al pasado; ¿se acuerdan de cuando el lechero o el frutero iban puerta por puerta vendiendo sus mercancías? De hecho, en el pueblo de mi abuela todavía se sigue haciendo semanalmente. Pues bien, las entregas de comida a domicilio están volviendo a aparecer con fuerza, aunque con algunas novedades. La principal es que el vendedor ya no expone la mercancía puerta por puerta, sino que utiliza el comercio electrónico para mostrar sus artículos.

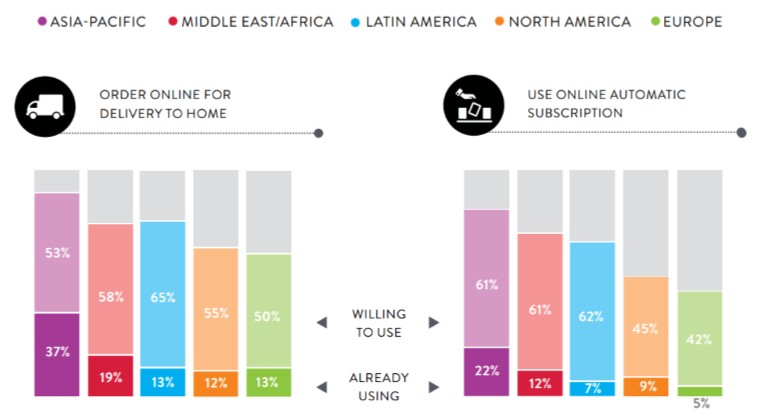

El gráfico superior muestra como la región del pacífico asiático es la que más utiliza y quiere utilizar las entregas a domicilio. Esto es debido a la alta densidad de población, la rápida urbanización y los bajos costes laborables. La venta de comestibles a través de internet es más popular en China que en ninguna parte del mundo.

Todo esto no significa que los consumidores vayan a sustituir los carritos de la compra por clics. De hecho, visitar un supermercado tiene algunos beneficios que no pueden ser trasladados a la pantalla como, el olor de la comida, visualizar los alimentos frescos y el descubrimiento no planificado que proporcionan las tiendas físicas. Quizás algún día, se pueda sentir desde casa el olor a pan recién horneado y poder apreciar la textura de una buena pieza de fruta. En otro tipo de tiendas minoristas, como la electrónica, es mucho más fácil su sustitución del formato físico al virtual, que no en el comercio de ultramarinos. Pero no se equivoque, la tecnología ha llegado para quedarse y adaptar algunos de nuestros hábitos más habituales.

Los minoristas tradicionales no solo se enfrentan a la era de internet, también luchan con la expansión de Aldi y Lidl. Los dos gigantes alemanes del descuento se prevé que aumenten su cuota de mercado e ingresos más rápido que muchos de sus competidores tradicionales. Según Moody’s, Aldi y Lidl van a crecer mucho en Reino Unido y Australia, gracias a sus inversiones (países donde no opera Carrefour).

Para Carrefour, la competencia de los dos gigantes alemanes será menos importante, ya que en los países europeos donde opera existe una presión para reducir los precios o mantenerlos bajos; liderada por los minoristas tradicionales del mercado como Lecrerc, Mercadona y Colruyt. No obstante, Lidl continuará expandiéndose en la zona operativa de Carrefour.

La imagen superior muestra cómo ha cambiado el mercado minorista de principios del siglo XXI al actual. Wal-Mart continúa siendo el líder del sector gracias a la fortaleza de su mercado doméstico, Estados Unidos. Según Deloitte, en comparación con 2001, actualmente solo quedan cuatro empresas del top 10 del sector minorista: Wal-Mart, Kroger, Home Depot y Carrefour. Uno de los puestos más sorprendentes es el de Amazon, ya que en 2001 se encontraba en el puesto 157 y actualmente ocupa el sexto puesto en la lista. En lo que va de siglo, Carrefour ha perdido siete puestos, dos de los cuales se han producido en 2016.

No solo se está produciendo un cambio de los principales jugadores del mercado minorista, si no que cada vez se necesitan más ventas para entrar en la clasificación de los 250 mayores minoristas de Deloitte. En 2001, se necesitaban 2.400 M € para ocupar algún puesto, mientras que ahora se necesitan 4.730 M €.

Por tanto, nos encontramos ante un sector que está cambiando a pasos agigantados, donde los grandes de la industria se ven afectados por la disrupción tecnológica y la entrada de nuevos competidores.

La industria tradicional no solo se enfrenta a los nuevos jugadores, sino que también se están produciendo cambios en los hábitos de vida de los consumidores. Cada vez nos preocupamos más por lo que comemos e intentamos cuidarnos lo máximo posible. Gracias a esto y a algunos recientes escándalos de salud (Lactalis), se están impulsado las ventas de alimentos frescos y orgánicos en Francia. Estos productos suelen tener unos precios más altos, lo cual permitirá fortalecer los márgenes en medio de un entorno muy competitivo. No obstante, también podrían aumentar los costes, ya que es probable que incrementen las inversiones para expandir y mejorar su oferta en productos más frescos y orgánicos. Los minoristas especializados, como Grand Frais o Biocoop, están ganando clientes y generarán mejores márgenes que los supermercados tradicionales. En este segmento, Carrefour, como parte de su plan “Carrefour 2022”, adquirió hace poco el minorista especializado en alimentos orgánicos So.bio.

El Grupo Carrefour opera principalmente en Europa, Brasil y China. A continuación, se explican brevemente los aspectos básicos de la evolución económica de las diferentes zonas.

La economía de Europa se mantiene fuerte, gracias a los crecimientos de Alemania, España y Holanda. Además, Francia e Italia parece que tienen síntomas de mejora. Este crecimiento se debe principalmente a la política de expansión monetaria del Banco Central Europeo. Además, algunos países muestran unas tasas de desempleo importantes, lo cual hace posible que con solo la creación de empleo crezca la economía de la zona. El principal problema que tiene la región son los políticos, provocando crisis institucionales como la griega, la italiana o incluso la española con la independencia de Cataluña. Esto puede provocar que ante una próxima crisis, la zona no este adecuadamente ni unida ni preparada.

La economía de China está creciendo a un ritmo más modesto que en el pasado. Esto se debe a la reducción de la inversión privada, a una moneda sobreevaluada y el aumento de los salarios; hechos que provocan la reducción de la competitividad de las exportaciones. No obstante, China continúa beneficiándose enormemente de la expansión del mercado mundial. Uno de los datos que puede afectar a Carrefour es el gasto de los consumidores, ya que estos siguen destinando la mayor parte del salario al ahorro.

Brasil experimentó una recesión profunda y prolongada, pero parece que está comenzando a crecer modestamente. Uno de los problemas que tiene Carrefour en el país es la deflación de los alimentos, hecho que está reduciendo sus tasas de crecimiento.

En resumen, el sector alimentario minorista se enfrenta a un reto con las nuevas tecnologías. Parece que los directivos de Carrefour lo saben y por eso han aprobado un plan para mejorar todo lo posible la empresa.

Competidores

Existen numerosas empresas que se dedican al sector minorista de la alimentación. A continuación, se muestra una breve descripción de algunos competidores.

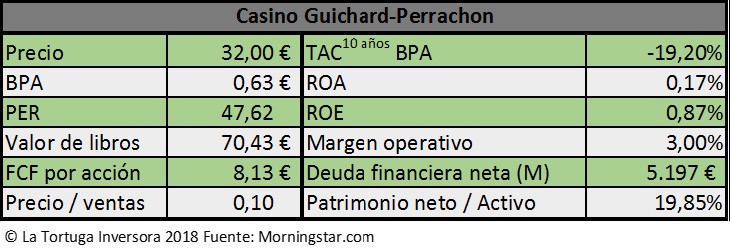

- Casino Guichard-Perrachon

El Grupo Casino es uno de los principales competidores en Francia y Brasil. En Francia, Casino es el cuarto minorista, con el 11,5 % de la cuota de mercado, mientras que Carrefour es el segundo con el 20 %. En Brasil la cosa cambia, ya que el Grupo Casino es líder del mercado con el 24 % de las ventas, mientras que Carrefour tiene el 13,5 %.

Otra característica importante, es que posee la propiedad de Cdiscount, el segundo minorista en línea más grande de Francia por detrás de Amazon.

En resumen, Casino podría ser el rival más directo y está preparado para enfrentarse a Carrefour tanto en el mercado doméstico como en el brasileño.

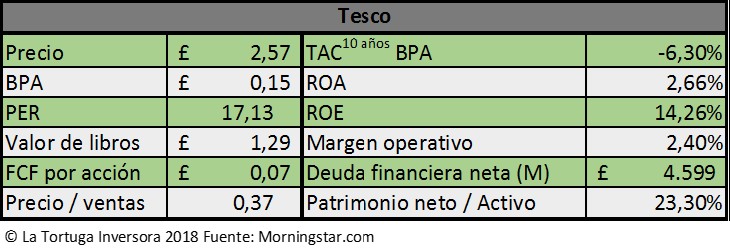

- Tesco

Tesco es el líder del mercado en Reino Unido, con una cuota de mercado entorno al 28 %. Sainsbury’s y Asda son los competidores más cercanos, con una cuota entorno al 15 % cada uno. Con la intención de convertirse en un gigante minorista en el país, estas dos empresas han decidido fusionarse; fusión que se hará efectiva el próximo año y creará un gigante del sector.

Durante el segundo semestre de 2014, Tesco admitió que había exagerado los ingresos del primer semestre de ese mismo año aproximadamente unos 250 millones de libras. Después de este escándalo, parece que la compañía se está recuperando poco a poco.

El entorno muy competitivo del Reino Unido, la fusión de sus rivales y la expansión de Aldi y Lidl no se lo va a poner nada fácil a Tesco.

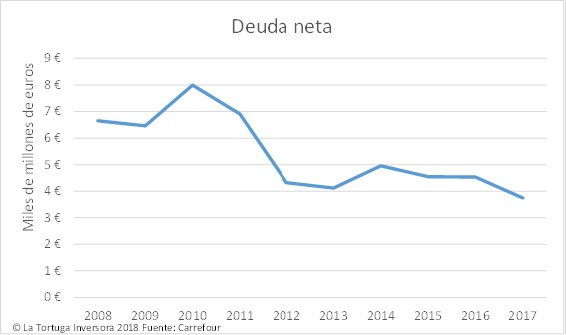

- Wal-Mart

Wal-Mart es el minorista y la compañía más grande del mundo en cuanto a sus ingresos, entorno a los 500.000 millones de dólares. La empresa tiene más de 11.700 tiendas repartidas por 28 países de todo el mundo, las cuales generan más de 2,3 millones de puestos de trabajo. Según el gigante, cada semana visitan sus tiendas cerca de 270 millones de clientes.

Wal-Mart es competidor directo de Carrefour en Brasil, donde dispone del 9,2 % de la cuota de mercado. También está presente en Argentina y China.

- DIA

DIA es la única compañía española de este sector que cotiza en bolsa. Carrefour ha tenido una relación directa con DIA, ya que fue la matriz de la empresa desde el año 2000 hasta el 2011, año en el cual decidió sacarla a bolsa y deshacerse de todas sus posiciones.

En 2014, Carrefour compró a DIA su negocio francés por 645 M €. La operación supuso añadir 800 tiendas a la red de distribución francesa. Sin embargo, la empresa gala va a cerrar 273 tiendas ex-DIA, ya que están causando pérdidas importantes, alrededor de 229 M €.

A continuación, se analizará la evolución del margen operativo de Carrefour y la de alguno de sus competidores.

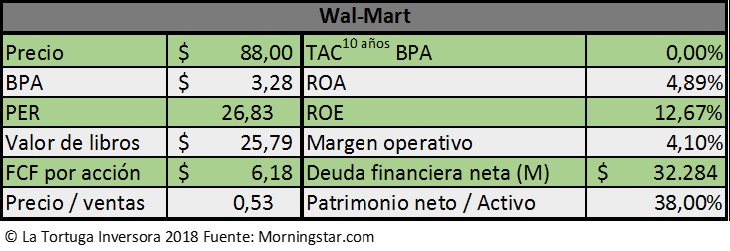

En comparación con los competidores analizados, Carrefour tiene un margen operativo menor, no obstante, se ha mantenido alrededor del 2 %. Wal-Mart, el líder del sector, ha visto como su margen operativo se reducía del 6 % hasta el 4 %. El principal competidor de Carrefour, Casino, tiene unos márgenes menos estables pero que rondan el 3 %. Estos márgenes bajos son los típicos del sector minorista de la alimentación.

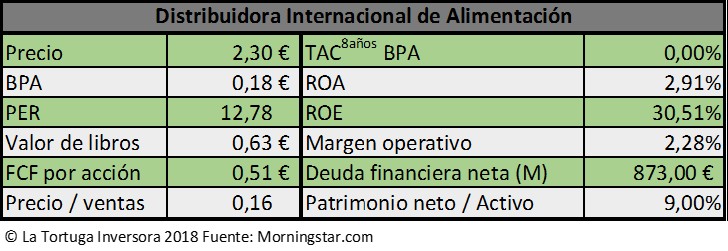

Accionariado

La mayor parte de las acciones, el 66,7 %, se encuentran en manos del público en general. Por tanto, no existe un accionista que tenga el control efectivo de la empresa.

El mayor accionista de Carrefour es Galfa, propietaria de las famosas Galeries Lagayette. La empresa ha asegurado que no tiene intención en tomar el control del Grupo, tan solo se muestra confiado en su evolución.

Equipo directivo

En julio de 2017, el antiguo presidente de Carrefour, Georges Plassat, se jubiló dejando al frente a Alexandre Bombard, CEO de Fnac desde 2011.

Bombard tiene una tarea difícil por delante, la reinvención de Carrefour. Ninguno de sus dos predecesores ha conseguido lo que pretendía con sus estrategias. Bombard sabe que es un reto y por eso ya ha renovado parte del equipo directivo. Además, en enero de este año, se presentó el Plan Carrefour 2022, con el objetivo de lograr la refundación del Grupo.

Después de investigar al equipo directivo, no se han encontrado indicios de conducta desleal por su parte hacia los accionistas. Este último año, se han disparado las remuneraciones debido a los finiquitos entregados a los directivos cesados o jubilados.

Análisis

Balance

Carrefour es una de las empresas más grandes del planeta, por eso su activo total asciende a 44.872 M €. La parte más significativa del activo son las construcciones, los equipos y los terrenos. Esto no es de extrañar, ya que está operando en muchos supermercados e hipermercados. Por tanto, si compramos acciones de esta empresa no solo estamos comprando su negocio minorista, sino que también adquirimos su negocio inmobiliario.

Carrefour tiene el 35,76 % de Camila, la propietaria de 214 centros comerciales en Francia, España e Italia. En la mayor parte de estos centros comerciales se sitúan los supermercados / hipermercados Carrefour.

El Grupo tiene un fondo de comercio de casi 8.000 M €, el cual representa el 27,5 % del activo. En 2017, se ha deteriorado el fondo de comercio unos 700 M €, debido a los ajustes producidos por su negocio en Italia.

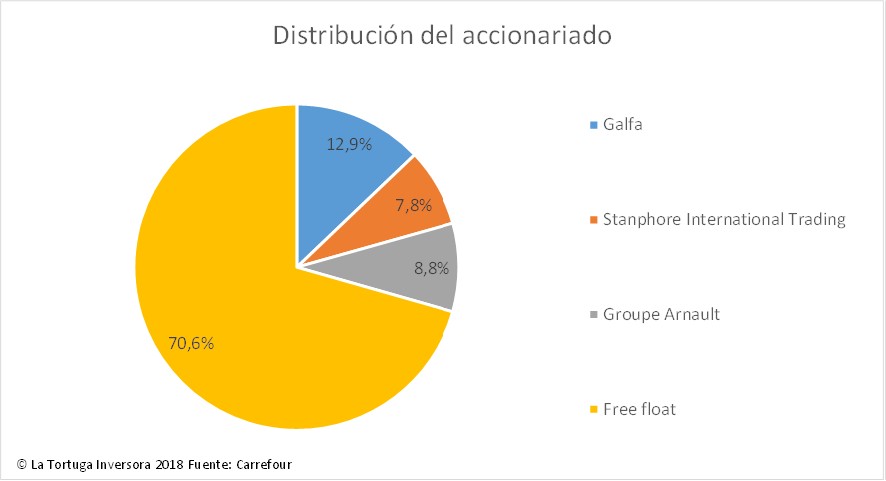

La deuda neta de la compañía es elevada, no obstante, con el paso del tiempo, el gigante galo ha sabido reducirla. En 2008, la deuda neta ascendía a 6.652 M €, ahora es de 3.743 M €.

En números absolutos, es indiscutible que se ha reducido la deuda. El problema se encuentra cuando se compara la deuda neta con su EBIT; en 2008, era de 2,4 veces y ahora es de 5,4 veces. Por tanto, la capacidad de devolución de la deuda se ha reducido, debido al empeoramiento de la cuenta de resultados. Además, con su actual flujo de caja libre, la empresa tardaría ocho años en pagar toda la deuda, pero si se le restan los dividendos al FCF se tardarían casi 22 años.

El número de acciones ha crecido a una Tasa Anual Compuesta (en adelante, TAC) del 1,4 %.

En resumen, el balance de la empresa ha evolucionado positivamente, ya que se ha reducido la deuda. Actualmente, el patrimonio neto representa el 25,4 % del activo. Si comparamos los balances de sus competidores, Carrefour no se sitúa en la peor zona, aunque estaría mejor parecerse a Mercadona, donde el patrimonio neto representa el 60 % del activo (con un modelo de negocio distinto).

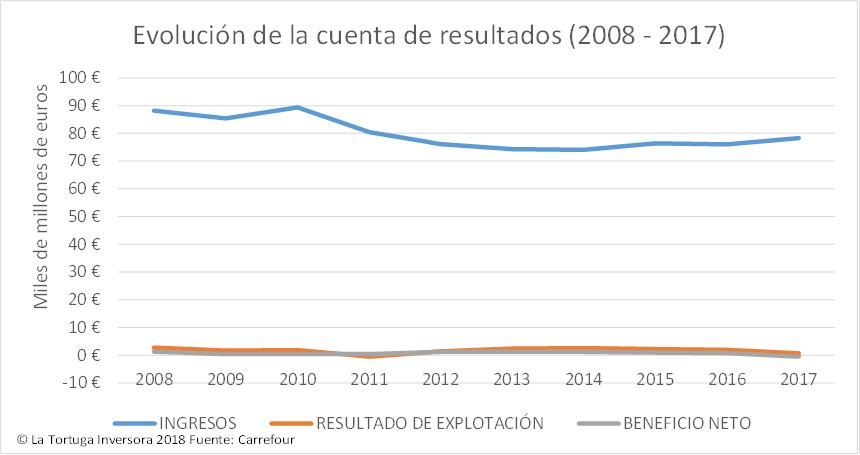

Cuenta de resultados

Durante la última década, la cuenta de resultados ha evolucionado negativamente. Las ventas y el EBIT han caído a una TAC del 1,3 % y del 14,2 % respectivamente. En 2017, la empresa gala registró su único resultado negativo del periodo analizado.

El resultado negativo de 2017 debería ser temporal, ya que hay 1.310 M € de gastos no recurrentes. La mayor parte de estos gastos corresponden al deterioro del goodwill en Italia y el plan de transformación de las tiendas DIA.

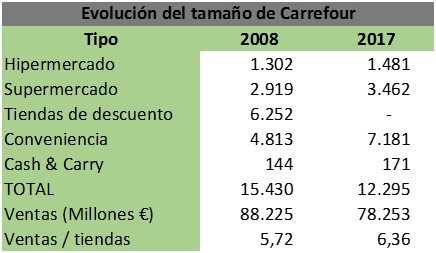

Es cierto que las ventas en números absolutos han descendido con el paso de los años, pero hay que tener en cuenta que el número de tiendas también lo ha hecho. Si hay menos tiendas lo más normal es vender menos.

La tabla superior, muestra la evolución del número de tiendas de la compañía. Lo primero que destaca es la desaparición de las tiendas de descuento y la apuesta por las tiendas de conveniencia. Lo segundo que se aprecia es el aumento del 11 % de las ventas por tienda. Por tanto, el cierre de tiendas ha supuesto un aumento en la eficiencia de las ventas por tienda.

En definitiva, estamos ante una empresa en transformación en la que su cuenta de resultados se ha visto afectada temporalmente. Las pérdidas de este año pueden repetirse en los próximos años, mientras dure el proceso de transformación del Grupo.

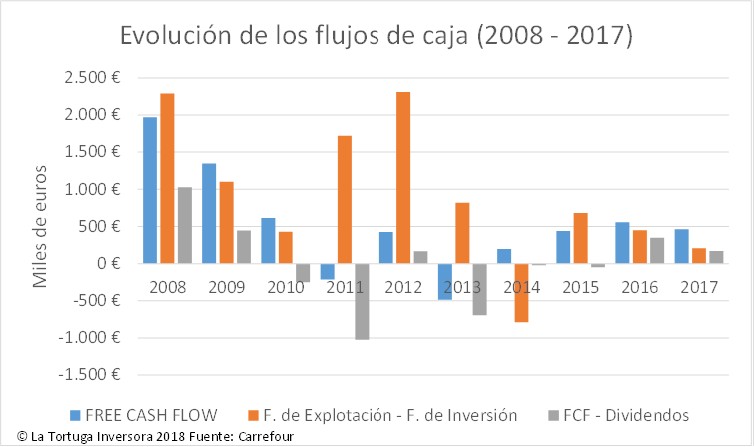

Flujos de efectivo

Al igual que la cuenta de resultados, la cuenta de flujos de efectivo también se ha visto afectada, aunque en menor medida.

Durante los últimos diez años, la empresa ha logrado generar flujos de caja de explotación. Este último año, la compañía generó 2.843 M €, un 14 % menos respecto al 2016. A pesar de la reducción del flujo de explotación, el negocio continúa dando dinero.

La suma del FCF de la última década se sitúa en 5.318 M €. Durante el periodo analizado, solo han existido dos años con un FCF negativo, 2011 y 2013. Sin embargo, si al FCF se le restan los dividendos, tan solo nos quedan 126 M €. Por tanto, si la empresa sabe que puede crecer con éxito, lo mejor que puede hacer es suspender o reducir el dividendo, ya que necesitará todos los recursos disponibles. En el plan “Carrefour 2022” afirma que la compañía tendrá un ratio payout aproximadamente del 50 %, por tanto parece que reducir el dividendo no entra en los planes de la empresa.

Para expandirse y pagar la deuda, que no es poca, sería recomendable reducir el dividendo, ya que el FCF se verá afectado negativamente con el plan de reestructuración.

En resumen, la empresa genera dinero para pagar sus inversiones recurrentes y el dividendo. No obstante, el dividendo se debería reducir o suspender para superar sin problemas el futuro del cambio en el sector minorista.

Riesgos

- La fuerte competencia nacional e internacional que ofrecen otros minoristas.

- La competencia alimentaria en Francia es muy elevada, a pesar de que están aumentando las ventas en el país. La “guerra” entre supermercados continuará provocando recortes en los precios, los cuales serán beneficiosos para los consumidores. Casino, Auchan y Carrefour ofrecen una gama similar de productos, por tanto, no se espera que ninguno mejore su cuota de mercado a corto plazo.

- En Europa continental hay una gran competencia para reducir o mantener los precios. Esta guerra está liderada por los líderes del mercado como Leclerc, Mercadona y Colruyt. Un aspecto positivo para Carrefour es que con la lucha de precios, Aldi y Lidl tendrán menos espacio para expandir su modelo de negocio.

- A pesar de la guerra de precios, Aldi y Lidl continuarán expandiéndose por el continente europeo y robando cuota de mercado a los minoristas tradicionales.

- En Brasil y Argentina está aumentando el consumo, aunque los clientes siguen siendo muy sensibles a la variación de precios. En Brasil hay una deflación en el precio de los alimentos, mientras que en Argentina existe un mercado con una alta inflación.

- El cambio de los hábitos de vida y de consumo puede suponer un riesgo para las empresas minoristas tradicionales, aunque también una oportunidad. Los alimentos más orgánicos y frescos se venden a precios más elevados, y eso permite aumentar las ganancias y los márgenes. No obstante, los costes podrían aumentar, ya que es necesario hacer inversiones a corto plazo para mejorar y expandir la oferta de estos productos. Recientemente, Carrefour ha adquirido el minorista orgánico So.bio para expandirse en el mercado de alimentos frescos y orgánicos. Este tipo de adquisiciones serán poco probables a corto plazo, ya que Carrefour tiene una capacidad de endeudamiento limitada para hacer adquisiciones importantes.

- La evolución del FCF se espera que sea plana o negativa en el corto plazo. Esto provoca que aumentar el dividendo o realizar adquisiciones importantes sea poco probable. Carrefour debe ser prudente a la hora de gestionar sus recursos y decidir sus inversiones.

- El plan de transformación de Carrefour provocará un aumento de la deuda/EBIT, ya que las ganancias se verán afectadas por los costes de reestructuración a corto plazo. No obstante, si el plan triunfa, Carrefour reforzará su competitividad y su rentabilidad.

- La imposibilidad de hacer crecer el negocio de comercio electrónico y la incorrecta implantación del sistema omnicanal.

- Amazon es una posible amenaza para el futuro de la empresa gala. Tesco, Wal-Mart y Carrefour conocen este hecho, por eso han presentado planes similares para combatir el modelo de negocio de Amazon. El principal reto es mantener los márgenes, ya que al gigante de internet no le interesan y lo que quiere es ganar cuota de mercado. Carrefour invertirá 2.800 M € hasta el 2022 para reforzar su presencia digital.

- Existen rumores (que pueden ser ciertos o no) de que Amazon se plantea adquirir una cadena de supermercados en Europa, como ya lo hizo con Whole Foods en Estados Unidos.

Valoración

Durante la última década, la cuenta de resultados ha evolucionado negativamente. Los mejores resultados de la empresa corresponden al 2008, el año de la crisis económica. A partir de ese año, las cosas no han ido nada bien para la compañía.

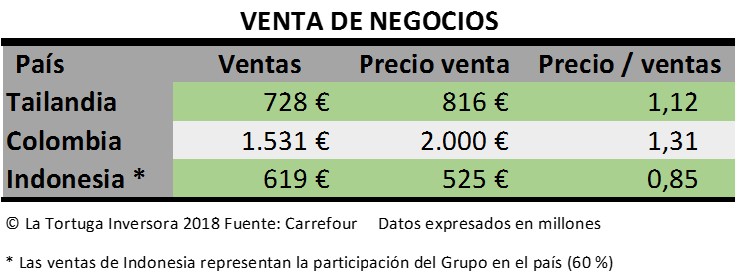

A simple vista, parece que las cosas empezaron a mejorar en el año 2012, pero la realidad es otra. Entre los años 2011 y 2013, el Grupo empezó a vender algunos de sus negocios internacionales: en 2011, Tailandia y la empresa DIA, en 2012, Colombia, Grecia y Malasia, y en 2013, Indonesia. En consecuencia, el beneficio neto que observamos durante ese trienio está adulterado por la venta de activos. Una vez conocida esta información, no es tan sorprendente que en 2011 se produjera una pérdida de 9.000 M € en ventas.

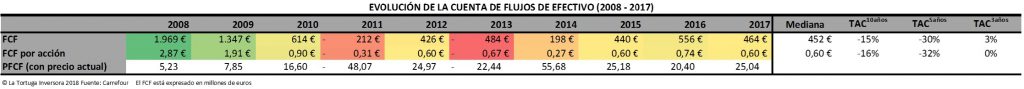

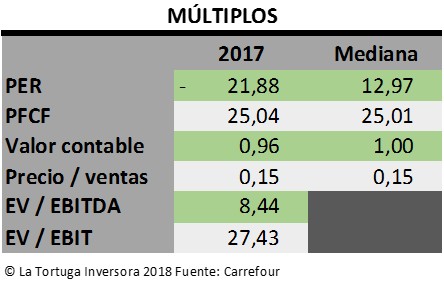

Durante el período analizado, Carrefour ha tenido una mediana del beneficio por acción de 1,16 €. Con la cotización actual (15 €) la acción tendría un PER de 13 veces. No obstante, si solo tenemos en cuenta el beneficio neto de las operaciones continuas, la mediana del BPA bajaría hasta 0,81 €; lo que nos daría un PER de 18,5 veces.

En lo que respecta la evolución de los beneficios, estamos ante una empresa que ha atravesado por problemas y se ha visto obligada a vender activos. Con la venta de algunos negocios se ha adulterado el beneficio neto de algunos años, y si no tenemos en cuenta esos resultados, la cuenta de pérdidas y ganancias es peor de lo que parecía en un principio. Por tanto, a precios actuales Carrefour no cotiza con descuento y se necesitaría algo más que un plan estratégico para confiar en la empresa.

La cuenta de flujos de efectivo no ha estado al margen de lo sucedido y se ha deteriorado con el paso de los años.

La mediana del FCF por acción es de solo 0,6 €; atrás quedan los años en los que Carrefour conseguía cifras superiores a los dos euros. Con la cotización actual se pagaría 25 veces su FCF, una cifra muy elevada.

Al igual que sucede con la cuenta de resultados, con la cotización actual se pagaría un precio muy elevado por adquirir los flujos de caja del negocio. Es cierto que Carrefour genera efectivo y que las cifras pueden mejorar, pero debido al plan estratégico, lo más probable es que el FCF descienda o se mantenga por la necesidad de hacer inversiones.

En el sector grocery no hay grandes márgenes, se vende mucho pero se gana poco. Si los márgenes de Carrefour en 2008 eran bajos, en 2017 son muy discretos. Wal-Mart, el líder minorista, tiene un margen operativo del 4,1 %, cuando en 2008 era del 6 %. Los márgenes están cayendo para todos los minoristas, por la guerra de precios, la revolución digital y la entrada de nuevos competidores.

En el futuro, el plan estratégico puede implementar medidas que mejoren los márgenes, como la venta de alimentos orgánicos y potenciar su propia marca. No obstante, las inversiones necesarias pueden provocar una reducción o un estancamiento en los márgenes.

Los múltiplos actuales y su mediana no ofrecen ningún descuento importante para adquirir acciones de la compañía. El múltiplo precio / ventas es el único que puede ser considerado interesante, ya que los competidores de Carrefour presentan un ratio más elevado y cercano con la realidad.

La valoración del Grupo galo no resulta nada sencilla tiendo en cuenta los retos que debe superar. En cualquier caso, un valor mínimo de la acción podría situarse en torno a los 20 €. Con ese precio la capitalización bursátil sería de 16.000 €, lo que nos daría un ratio precio / ventas de 0,2, el cual sigue siendo muy conservador para una empresa de este tipo.

En mi opinión, Carrefour es APTA PARA LA INVERSIÓN, ya que reúne unos requisitos mínimos de calidad, es una gran multinacional y está muy penalizada por los inversores. La empresa es digna de estar en la cartera diversificada de un inversor a largo plazo.

En resumen, observando los EEFF de Carrefour parece que sale mal parada de este análisis, ya que las cuentas no han evolucionado adecuadamente para el negocio. Al contrario de lo que piensa gran parte de la comunidad inversora, creo que la empresa gala ofrece una excelente oportunidad para adquirir un buen negocio. Carrefour no solo es un simple minorista, sino que también esconde algunos ases que la hacen todavía más atractiva para el inversor. En el siguiente apartado, la tesis de inversión, se expondrá más detalladamente los aspectos que hacen pensar que Carrefour está infravalorada por la comunidad inversora.

Tesis de inversión

Durante los próximos años, el sector minorista se enfrenta a una disrupción en su modelo de negocio. Carrefour no está al margen de esta revolución y ya se ha visto penalizada por los cambios. Antiguamente, los vendedores marcaban las normas, ahora el consumidor, gracias a los avances digitales, ha ganado mucho poder a golpe de clic.

Como ya se ha expuesto, durante la última década, Carrefour se ha visto perjudicada por la decadencia de sus EEFF. El nuevo presidente, Alexandre Bompard, ha tomado las riendas del gigante galo hace poco más de un año. En este breve espacio de tiempo ha presentado un plan estratégico, Carrefour 2022, con el objetivo de convertir a la empresa en el líder de la transformación alimentaria. Además, ha hecho cambios en el equipo al frente de algunas áreas del negocio.

A continuación, se exponen algunas de las medidas más importantes del Plan Carrefour 2022:

- Cierre de la sede en Boulogne para reagrupar a todo el equipo y ahorrar costes.

- Cancelación de la construcción de la nueva sede social en Essone. Está nueva sede iba a tener 30.000 metros cuadrados.

- Baja voluntaria de 2.400 personas en Francia.

- Venta o cierre de 273 tiendas ex-DIA, ya que suponían pérdidas para el Grupo.

- Creación de un único espacio web bajo la marca de Carrefour para potenciar su comercio digital. Su objetivo es potenciar sus ventas bajo una única marca, con el mismo logo en todos los países donde opera.

- Inversión de 2.800 M € en la transformación digital del Grupo hasta 2022. Con esta inversión se quiere conseguir 5.000 M € en ventas a través de internet.

- Apertura de 2.000 tiendas de conveniencia, el formato que mejor está funcionando.

- Expansión el Brasil y Argentina.

- Apertura en Francia de 13 centros de formato cash & carry.

- Alianzas para realizar compras con Tesco y Système U.

- Acuerdos con Google y Tencent para mejorar la venta en línea.

Todas estas medidas tardarán un tiempo en materializarse y, a corto plazo, seguramente que afectarán negativamente a las cuentas del Grupo. A cinco años vista, los objetivos no parecen nada descabellados, ya que pretenden reducir costes, mejorar la presencia online, expandir los formatos más rentables y crear alianzas estratégicas.

Como se ha mencionado en el apartado anterior, Carrefour tiene dos ases bajo la manga. El primero, es la participación en Atacadão en Brasil, y el segundo, su participación en Carmila. Con la cotización actual de estas dos empresas, Carrefour obtendría unos 6.000 M €, que es igual al 50 % de la capitalización bursátil del Grupo galo. Por tanto, el resto de los negocios de la empresa estarían valorados en otros 6.000 M €.

Este último párrafo es clave para la tesis de inversión, ya que valorar todo el Grupo Carrefour (exceptuando las empresas Carmila y Atacadão) en 6.000 M € es muy conservador. Sin tener en cuenta el negocio brasileño, el Grupo registró unas ventas globales de 65.650 M €. Esas ventas a un ratio precio / ventas conservador de 0,20 veces, nos da un valor de 13.130 M €, lo que se traduce en unos 16,5 € por acción. En efecto, sin tener en cuenta esas dos unidades operativas, Carrefour estaría valorado al mismo precio que su capitalización actual. En otras palabras, el precio actual nos estaría “regalando” o dejando muy barato los negocios de Carmila y Atacadão.

El gráfico superior, muestra la venta de las operaciones en algunos países donde el Grupo tenía presencia. Como se observa, el ratio precio / ventas, es muy superior al actual, de tan solo 0,15 veces. Por esa razón, me reafirmo en mi posición sobre que la empresa está infravalorada respecto a las ventas.

Un ratio racional de precio / ventas para empresas de este sector sería de 0,4 veces, lo que daría un valor al Grupo galo de 32.000 M €, muy lejos de los actuales 12.000 M €. Si las cuentas mejoran, exigir ese ratio no debería ser nada descabellado.

No obstante, existen algunos motivos que propician que los inversores sean tan cautelosos con Carrefour.

En primer lugar, el negocio de formato hipermercado está en crisis en Francia y en otros países. El formato que dio el éxito al gigante galo no acaba de funcionar bien, sobre todo en su mercado doméstico. Para rentabilizar más los hipermercados, se va a reducir su tamaño, crear puntos para preparar los pedidos online y alquilar espacios. Además, se eliminarán algunas áreas poco competitivas de la sección no alimentaria. Con la implantación de medidas, el señor Bompard cree que no será necesario cerrar ningún hipermercado en Francia.

En segundo lugar, la amenaza de Amazon es sobre lo que más se está debatiendo en los últimos años. Aun así, encontrar la manera perfecta de operar en este sector no es fácil, ni siquiera para el gigante de internet. Si algún día puede competir en la venta de alimentos con los minoristas tradicionales, queda por el momento muy lejos. No obstante, si Amazon encuentra la manera perfecta de ofrecer este servicio, Carrefour y sus homólogos se verían afectados.

«Es absurdo invertir en una compañía presionada a menos que los datos silenciosos te digan que las condiciones mejorarán.»

Peter Lynch

Carrefour está llena de datos silenciosos que señalan que no solo el equipo está remando en la buena dirección, sino que también esconde algunos ases bajo la manga. Muchos inversores creen que el apocalipsis minorista ha llegado de la mano de Jezz Bezos y que Amazon va a destruir todos los comercios tradicionales. En mi opinión, esto no va a suceder, ya que hay muchos datos que señalan que el formato físico continuará en alianza con el electrónico.

En conclusión, es cierto que Carrefour se enfrenta a una serie de retos que podrían condicionar su futuro en la industria, por eso ya ha comenzado a tomar medidas con la implantación de su plan estratégico Carrefour 2022. La comunidad inversora ha reaccionado penalizando mucho a la empresa y al nuevo equipo directivo. El sentimiento negativo hacia Carrefour se da por el empeoramiento de sus resultados y la amenaza de Amazon. En mi opinión, el temible apocalipsis no existe por el momento y se han tomado medidas para mejorar y restablecer el liderazgo del Grupo. Por las razones expuestas en todo el análisis, creo que Carrefour cotiza con un descuento importante, el cual será revertido a medida que comiencen a mejorar sus resultados. Las medidas que van a implementar son perfectamente asumibles y realistas para el Grupo, por eso no es ninguna locura confiar una parte de una cartera diversificada a Carrefour.

Criterios de calidad de La Tortuga Inversora

Tamaño adecuado

Situación financiera suficientemente solida

Estabilidad de los beneficios

Historial de dividendos

Beneficio por acción

PER moderado

Valor de libros

Flujos libres de caja

Margen de beneficio

Equipo directivo

Para obtener más información a cerca de los criterios de calidad de La Tortuga Inversora haz clic aquí.

Invierte en tu educación financiera

¡Leer te da más!

Completísimo análisis. Lo único que la deuda que das de 3.743 M sería a final del año pasado, según el último informe a 30 de junio es de 6.255 M.

Buenas tardes Marrec,

Las variaciones de deuda son bruscas entre semestres debido al efecto caja. La deuda se está reduciendo poco a poco. Si quieres más detalle, consulta las presentaciones semestrales el apartado de deuda neta.

Un saludo y gracias por comentar 🙂

Un descubrimiento, informes super completos

¡Hola! Muchas gracias. Pero tenga en cuenta que no están actualizados.

Un saludo 🙂